اعتبارات تمويل العقارات في المملكة العربية السعودية (الجزء الثاني)

في الجزء الأول من هذه المقالة، قمنا بتحديد خيارات التمويل المتاحة للمشاريع العقارية. وقد تناقشنا بشأن الالتزامات الهيكلية والائتمانية الخاصة بالشركات حول التسهيلات على مستوى الشركة. في هذا الجزء، سنناقش الاعتبارات المهمة لتمويل المشروع والتي يتم إجراؤها على نطاق واسع باستخدام حق الرجوع المحدود على المقترض ممثلا برعاة المشروع. نظريًا، يمكن أيضًا بناؤه الهيكل التمويلي على أساس حق الرجوع الكامل على المقترض أو عدم الرجوع. سيكون التركيز في هذه المقالة على التمويل المبني على حق الرجوع المحدود على المشروع الممول من البنك.

يتأثر مشهد تمويل المشاريع المتغير باستمرار بعوامل متعددة، مثل القدرة على الإقراض والقيود القطاعية للممولين، وبيئة التشغيل المحلية، وتقلب أسعار الفائدة. تجعل الاعتبارات البيئية والاجتماعية والحوكمة (ESG) مدخلات الممولين في وقت مبكر من العملية أمرًا بالغ الأهمية لتعزيز قابلية تمويل المشروع ونجاحه.

تمويل المشاريع: حق الرجوع المحدود (Limited Recourse Basis)

عادةً ما يكون تمويل المشروع عبارة عن معاملة حق رجوع محدودة (للرعاة)، وبمدة أطول (سبع سنوات فأكثر) حيث ينصب التركيز على إنشاء مصدر آمن للإيرادات من المشروع الذي سيتم إنشاؤه لتمويل تكاليف التشغيل وخدمة الديون وفي نهاية المطاف تقديم معدل عائد داخلي (IRR) إلى الجهات الراعية.

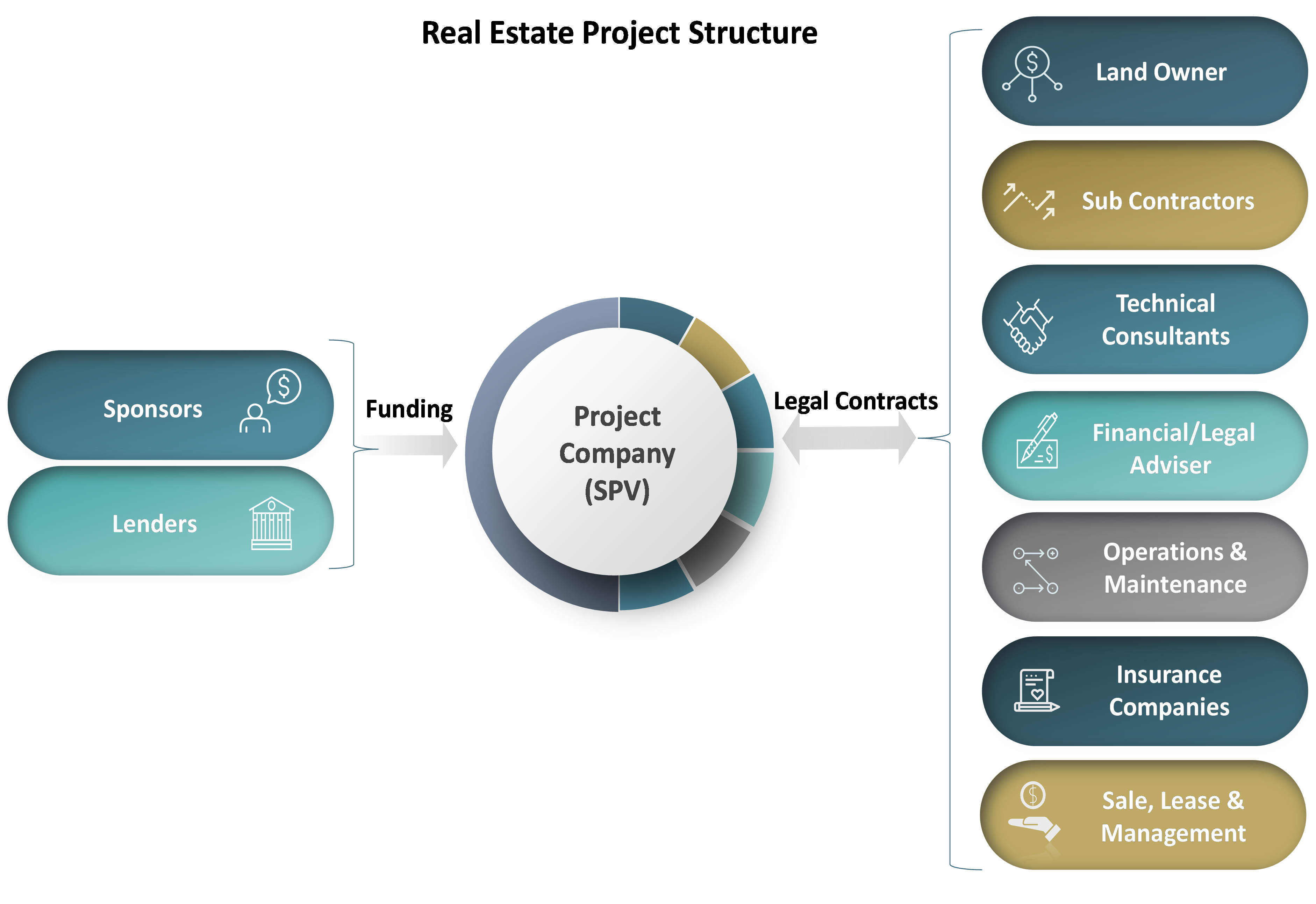

يعد هذا النوع من التمويلات عنصرًا أساسيًا في المشروع الذي يتم التركيز عليه وغالبًا ما يتم ذلك من خلال شركة مشروع (شركة ذات أغراض خاصة (SPV))، يتم تأسيسها خصيصًا لغرض امتلاك أصول المشروع وإدارتها. ولذلك، فإن الطرف المقابل الائتماني للممولين هو شركة المشروع (SPV) وليس رعاة المشروع بشكل مباشر. ومع ذلك، لا يزال من الممكن أن يكون لهذا النوع من التسهيلات حق رجوع محدود على استيفاء الالتزامات من رعاة المشروع، وتتوقف درجة ذلك على الشروط والأحكام المتفق عليها لوثائق التمويل والضمان الأساسية. وبغض النظر عن ذلك، تظل الجدوى الاقتصادية والتدفقات النقدية طويلة الأجل للمشروع هي محور التركيز الأساسي ومصدر السداد للمقرضين. ويتبلور حق الرجوع المحدود إلى الجهات الراعية في مراحل مختلفة من المشروع وفي ظل احتمالات محددة. يعد هذا الأمر بمثابة ضرورة تمويلية خلال مراحل البناء المبكرة للمشروع، حيث لم تبدأ التدفقات النقدية الإيجابية بعد وتستقر.

هيكل المشروع العقاري النموذجي

في البنوك التجارية الكبيرة محليًا، ضمن قسم تمويل الشركات، هناك مجموعة متخصصة منفصلة في المنتج والقطاع تتعامل مع تمويل المشاريع. اعتمادًا على التعقيد والحجم، يمكن أن يشمل تمويل المشروع مجموعة من البنوك تتشارك في الدين الإجمالي والتعرض له. و اعتمادًا على الجدارة الائتمانية للمشروع والجهات الراعية، يمكن أيضًا تأجيل ضخ جزئية رأس المال (حقوق الملكية) وتمويله من خلال دين قصير الأجل نسبيًا (خمس سنوات فأقل)، والذي يشار إليه غالبًا باسم قرض حقوق الملكية (EBL).

يمكن أيضًا للمستشارين الفنيين والقانونيين والماليين المستقلين مساعدة الجهات الراعية في تنسيق المعالم الرئيسية للمشروع وقيادة عملية التمويل والتوثيق والترتيب الشاملة. ويوضح الشكل أدناه العلاقات التعاقدية الهامة للمشروع العقاري.

نعرض أدناه بعض المخاطر الرئيسية التي توليها البنوك اهتمامًا وثيقًا عند تقييم مخاطر تمويل المشاريع من منظور عقاري:

· مخاطر البناء والإكمال (أي التأخير، وتجاوز التكاليف، وما إلى ذلك).

· مخاطر السوق.

· البيع والدخل لمخاطر التأجير والإدارة.

· المخاطر القانونية والتنظيمية.

· مخاطر التدفقات النقدية (أي تغطية خدمة الدين خلال مدة القرض والمشروع).

· المخاطر السياسية ومخاطر القوة القاهرة.

· المخاطر البيئية والاجتماعية والحوكمة (ESG).

تحتاج البنوك إلى وسائل مختلفة لتخفيف المخاطر أو للتحسينات الائتمانية في سياق المخاطر المذكورة أعلاه والتي قد ترفع بشكل محتمل التكلفة الإجمالية للمشروع (التأمين/الضمانات المصرفية/تعهد خدمة ديون الجهات الراعية (DSU)) أو تغيير ملف تعريف المخاطر الأساسي لهيكل التمويل.

الاعتبارات الرئيسية لتمويل المشروع

جدوى المشروع

ويعتمد النجاح في تأمين تمويل الديون لمثل هذه المشاريع في المقام الأول على اقتصاديات المشروع نفسه. يقوم المقرضون بفحص النموذج المالي للمشروع، وتحليل هياكل الدخل والتكلفة، حيث يرتبط سدادهم مباشرة بالدخل التشغيلي الأساسي. ولذلك، يجب على المطورين إجراء تقييم دقيق لإمكانية توليد التدفق النقدي للمشروع ليطمئن المقرضين بربحيته وقدرته على السداد. عادةً ما يتطلب الأمر نموذجًا ماليًا كاملاً قابلاً للتمويل المصرفي من قبل الممولين يدعمه افتراضات مدخلات سليمة وواقعية. يتم تشغيل سيناريوهات مختلفة للحساسية والضغط لقياس مدى متانة النموذج المالي الذي يقدمه الرعاة.

هيكل رأس المال

عادة، فإن هامش هيكل الدين إلى حقوق الملكية لمشروع ناجح يقع ضمن نطاق: (الدين 70-80%: حقوق الملكية 30-20%)، اعتمادًا على عوامل متعددة، تعد قدرة الوفاء بالدين للمشروع واحدة من أهم العوامل التي يجب أخذها في الاعتبار من وجهة نظر المقرضين. تعتمد موثوقية إيرادات المشروع بشكل كبير على التوازن الدقيق بين الجدوى التجارية للمشروع واليقين القانوني لتوزيع المخاطر في سياق خلطة مثالية من التمويل بالديون وحقوق الملكية.

الدعم الائتماني الصريح والضمني

غالبًا ما تعتمد القدرة على البقاء على المدى الطويل للمشروع على الدعم الائتماني الصريح والضمني من الجهات الراعية. يمكن أن يكون الدعم الائتماني الصريح في شكل ضمان استقرار ووحدة DSU خلال فترة البناء أو دعم ضمان الإنجاز من قبل الجهات الراعية. تأتي هذه التعزيزات الائتمانية عادةً في شكل التزامات تمويل إضافية أو ضمانات من الجهات الراعية لمعالجة أي تجاوزات في التكاليف أو تأخيرات أو تحديات غير متوقعة قد تنشأ خلال المراحل الأولية للمشروع. يمكن أن يكون الدعم الضمني في شكل التزام مالي، أو خبرة تشغيلية، وسمعة، وتأكيدات، وضمانات غير رسمية. ويرتبط هامش الربحية الائتماني على القرض ارتباطًا جوهريًا بالدعم الائتماني الصريح والضمني وملف مخاطر المشروع، وهو ما يؤكده أيضًا مدى ضمانات المشروع التي ستتم مناقشتها أدناه.

الضمانات والتدابير الأمنية الأخرى

تشكل قيمة الأرض عادةً جزءًا كبيرًا من التكاليف الرأسمالية الأولية، وتعتبر الحجر الأساس لنجاح المشروع. وهذا ما يؤكد أهمية التقييم الشامل للأراضي والتقييم القانوني للملكية وما إلى ذلك، قبل الشروع في أي تمويل. غالبًا ما يشكل بنك الأراضي للمقترضين عنصرًا أساسيًا في حزمة الضمان في التمويل العقاري ويتطلب الكمال القانوني من حيث سندات الملكية الإلكترونية السليمة والتسجيل. يطلب الممولين عادة تغطية ضمانات أعلى تتجاوز 100% من تمويلهم اعتمادًا على عوامل متعددة متعلقة بالائتمان، وأهمها القيمة القابلة لتحقيق قيمة التعرض الائتماني عند التصفية.

ويطلب المقرضون أيضًا ضمانات ائتمانية إضافية مثل التنازل عن دخل المشروع، وعقود البيع والإيجار وحسابات المشروع، والتأمينات وما إلى ذلك. علاوة على ذلك، فإن إنشاء حساب احتياطي خدمة الدين (DSRA) غالبًا ما يكون متطلبًا هيكليًا يوفر طبقة إضافية من الأمان لخدمة الديون. بالإضافة إلى ذلك، يفرض المقرضون تعهدات مالية مقيدة للتخفيف من مخاطرهم مثل الحد الأقصى للدين إلى حقوق الملكية (D/E)، والقرض إلى التكلفة / القيمة (LTC/LTV)، والحد الأدنى لنسب تغطية خدمة الدين (DSCR) وتقييد أرباح الأسهم.Top of Form

عقود البيع والدخل

إن تأمين الأطراف الأخرى ذات الجدارة الائتمانية للاستخدام في وقت مبكر من العملية يعزز الجدوى التجارية للمشروع. يمكن أن يكون هذا بمثابة عقود بيع وإيجار أساسية واتفاقيات إدارة وتشغيل اعتمادًا على نوع العقار والقطاع. تعد عمليات البيع على الخارطة شائعة بالنسبة للمشاريع السكنية والتأجير المسبق للمشاريع السكنية والبيع بالتجزئة والمكاتب والمشاريع متعددة الاستخدامات التي تدر دخلاً طويل الأجل. غالبًا ما يتم تأمين مشاريع قطاع الضيافة من خلال اتفاقية إدارة الفنادق أو اتفاقية مشغلي الامتياز التجاري مع العلامات والمشغلين ذوي السمعة الطيبة في الصناعة. توفر هذه الترتيبات التعاقدية الاستقرار واليقين لتدفقات إيرادات المشروع، وبالتالي تحسين الائتمان العام وثقة المستثمرين في المشروع.

المخاطر البيئية والاجتماعية والحوكمة والتمويل الإسلامي

في الآونة الأخيرة، كانت المشاريع العقارية، المشابهة لمشاريع البنية التحتية، مدفوعة أيضًا بمخاوف تتعلق بالامتثال للحوكمة البيئية والاجتماعية والحوكمة والشريعة الإسلامية والتي تم دمجها مؤخرًا في مرحلة العناية الواجبة للمشروع، مما يؤثر على اعتبارات التمويل. ويتم تنظيم وإجبار الممولين من قبل المنظمات المحلية والدولية التي تركز بشكل خاص على تعزيز المشاريع المسؤولة على البيئة والمجتمع.

لقد نما سوق التمويل الإسلامي في المملكة العربية السعودية من حيث العمق والقدرة بسبب الزخم التنظيمي وتطور الممولين الإسلاميين والطلب القوي على مستوى التجزئة والمؤسسات في القطاعين العام والخاص. إن خيارات التمويل المستدام، مثل المشاريع الخضراء والمشاريع المفيدة اجتماعيا واخلاقيًا، إلى جانب التركيز المحلي على الصيغة الإسلامية للتمويل، توفر سبلا أوسع وتجمعا أكثر شمولا للسيولة لجمع رأس المال.

في الختام، تعتمد الجدوى المالية لمشروع التطوير العقاري على نهج متعدد الأوجه يشمل إدارة المشروع بشكل مكثف والمشاركة متعددة الأطراف قبل الموعد المحدد للإغلاق المالي المنشود.