الذكاء الإصطناعي في إدارة المخاطر: التحول نحو المستقبل

في مجال إدارة المخاطر المالية المتغير باستمرار، يمكن للذكاء الإصطناعي أن يكون عاملاً محورياً للتغيير. تتجه المنظمات المعرضة لأنواع مختلفة من المخاطر بسرعة نحو تبني الذكاء الاصطناعي لتحسين عمليات اتخاذ القرار، وتبسيط تقييم المخاطر، والتكيف مع الأسواق المتذبذبة. إن التحول الذي يجلبه الذكاء الاصطناعي ليس فقط قفزة تكنولوجية؛ بل يعيد تشكيل كيفية تقديم مديري المخاطر للقيمة لشركاتهم ومنظماتهم بدءاً من التحليلات التنبؤية للمخاطر وصولاً إلى اختبارات التحمل الديناميكية وغيرها.

في هذه النشرة، سوف نستكشف أساسيات الذكاء الاصطناعي في إدارة المخاطر، وكيفية دمجه في إدارة المخاطر المالية، والتطبيقات العملية من كبرى الشركات، والمزايا والعوائق المحتملة، ونظرة مستقبلية حول كيفية إعادة تعريف إدارة المخاطر بواسطة الذكاء الاصطناعي.

أساسيات الذكاء الإصطناعي

الذكاء الاصطناعي (ِArtificial Intelligence) يشير إلى استخدام الآلات والخوارزميات المصممة لمحاكاة الوظائف الإدراكية البشرية، مثل التعلم، والاستدلال، وحل المشاكل. ويشمل نطاقاً واسعاً من التقنيات المتقدمة، مثل التعلم الآلي (Machine Learning)، ومعالجة اللغة الطبيعية (Natural Language Processing)، والأتمتة الآلية للعمليات (Robotic Process Automation)، والتي تمكن النظم من معالجة كميات هائلة من البيانات، وتتعرف على الأنماط، واتخاذ قرارات بناء على تنبؤات وتوقعات محسوبة.

في مجال إدارة المخاطر، يعزز الذكاء الاصطناعي ويصقل النماذج التقليدية في ثلاث عناصر رئيسية :

1. التعلم الآلي (Machine Learning) : خوارزميات التعلم الآلي تُستخدم لتحليل بيانات تاريخية ضخمة، واكتشاف الأنماط والعلاقات التي قد تكون معقدة أو صعبة الإكتشاف بإستخدام النماذج الإحصائية التقليدية. هذا يساعد في تنبؤ سيناريوهات المخاطر المستقبلية بدقة أكبر مما يُمَكِّنْ الشركات من التنبؤ بالتقلبات السوقية والأحداث غير المواتية.

2. معالجة اللغة الطبيعية (Natural Language Processing) : تمكن معالجة اللغة الطبيعية (NPL) الأنظمة التقنية المختلفة من استخراج المعلومات القيمة من مصادر البيانات غير المنظمة وغير المهيكلة، مثل الأخبار المالية، ومنشورات وسائل التواصل الإجتماعي، وتقارير الأرباح الصادرة من الشركات العامة وغير ذلك. من خلال تحليل نمط الآراء والتوجهات في الوقت الحقيقي لنشوء تلك البيانات ؛ توفر معالجة اللغة الطبيعية (NLP) فهماً أعمق وأكثر تعدداً لحركات السوق وميول المستثمرين ، مما يساعد ويساهم في استراتيجيات إدارة المخاطر.

3. الأتمتة الآلية للعمليات (Robotic Process Automation) : الأتمتة الآلية للعمليات (RPA) تبسط العمليات الروتينية واليدوية، مثل تقارير إدارة المخاطر وتجميع البيانات وغيرها. من خلال أتمتة هذه المهام، تزداد الكفاءة وتتحسن الدقة ما يتيح للمحللين التركيز على القرارات الإستراتيجية العليا.

هذه العناصر الثلاثة معاً المدعومة بالذكاء الإصطناعي ؛ قادرة على جعل إدارة المخاطر أسرع وأكثر دقة وأكثر استجابة للتحديات السوقية الآنية ، ما سيساهم في جعل مديري المخاطر للشركات المتنوعة يتمتعون بميزة تنافسية في مواجهة الأسواق المعقدة والمتغيرة بإستمرار.

دمج الذكاء الإصطناعي في إدارة المخاطر

إن دمج الذكاء الاصطناعي في إدارة المخاطر يغير الطريقة التي يتعامل بها مديرو المخاطر مع المهام الحيوية، بِدْأً من حساب القيمة المعرضة للخطر (Value at Risk) وتقييمات مخاطر الائتمان (Credit Risk Assessments) إلى إدارة السيولة ومخاطر التشغيل. تتيح تقنيات الذكاء الاصطناعي لمديري المخاطر الحصول على رؤى أعمق وتقييمات أكثر دقة واستباقية للمخاطر.

أ. اتخاذ القرارات القائمة على البيانات : ستسمح نماذج الذكاء الاصطناعي لمديري المخاطر بإتخاذ القرارات استناداً إلى معلومات شاملة وفي الوقت الفعلي لنشوئها عبر أنواع المخاطر المختلفة ، مستمدة من مصادر بيانات واسعة ومتنوعة وموثوقة.

- تعزيز معالجة البيانات : ستُمكن خوارزميات الذكاء الاصطناعي من دمج البيانات المنظمة وغير المنظمة بسلاسة مثل مؤشرات الأسواق، والملفات الائتمانية للأطراف المتقابلة، وسجلات التدفقات النقدية، والمقاييس التشغيلية ، وذلك من أجل توفير رؤية شاملة لعوامل المخاطر التي تؤثر على التعرض الكلي للشركة.

- رؤى في الوقت الفعلي : سيمكن التحليل المستمر للبيانات باستخدام الذكاء الاصطناعي مديري المخاطر من الحصول على رؤى لحظية لأنماط السوق ، مما يتيح لهم الاستجابة بسرعة للتغيرات في ظروف السوق، سواء في تحولاته أو في الملفات الائتمانية للمقترضين أو احتياجات السيولة أو نقاط الضعف التشغيلية او غير ذلك.

- ملفات مخاطر مخصصة : سيسهل التحليل المتقدم المدعوم بالذكاء الاصطناعي في هيكلة ملفات مخاطر مخصصة بناءً على تعرض كل شركة وشهيتها وقبولها من عدمه للمخاطر ، مما يضمن نهجاً أكثر تخصيصاً وملاءمةً لإدارة المخاطر.

ب. أتمتة التحليل الروتيني : يعمل الذكاء الاصطناعي على أتمتة المهام المتكررة المتعلقة بالمخاطر، مثل إعداد التقارير، والتحليل الأولي، ومراقبة الحدود الإئتمانية…إلخ ، مما يتيح المزيد من الوقت لمديري المخاطر للتركيز على تطوير حلول مهيكلة بعناية واستجابة استراتيجية للأحداث غير المتوقعة.

- زيادة الكفاءة : تقلل الأتمتة من الوقت المطلوب للمهام الروتينية، مما يسمح للشركات بالاستجابة بشكل أسرع لاحتياجات العملاء وديناميكيات السوق المتغيرة.

- تقليل الأخطاء : تقلل العمليات المؤتمتة من الأخطاء البشرية، مما يضمن مخرجات ثابتة وموثوقة، وهو أمر بالغ الأهمية للحفاظ على الدقة في بيئات المخاطر والإمتثال لمختلف المتطلبات التشغيلية والتنظيمية وغيرها.

- تحسين الموارد : مع تولي الذكاء الاصطناعي مهام التحليل الروتيني، سيتم توجيه الموارد البشرية نحو المبادرات الاستراتيجية، مما يحفز الأفكار المبتكرة ويعزز تقديم خدمات ذات قيمة أعلى لعموم المستفيدين الداخلين والخارجيين للشركة.

ج. التحليلات التنبؤية : ستوفر التحليلات التنبؤية المدعومة بالذكاء الاصطناعي القدرة على توقع التحولات المحتملة عبر مختلف فئات المخاطر، مما يتيح اتخاذ تدابير استباقية لتخفيف تلك المخاطر.

- التنبؤ بمخاطر السوق : سيتيح التحليل المدعوم بالذكاء الاصطناعي للبيانات التاريخية واللحظية الكشف عن الاتجاهات التي تشير إلى تقلبات السوق المحتملة، مما يتيح لمديري المخاطر الاستعداد وتعديل الاستراتيجيات بشكل استباقي.

- توقعات مخاطر الائتمان : تمتلك نماذج الذكاء الاصطناعي الامكانية على تحديد إشارات التحذير المبكر (Early Warning Signs) في سلوك المقترضين أو المؤشرات الاقتصادية، مما يتيح التدخل في الوقت المناسب لتخفيف تلك المخاطر في حينها.

- توقعات الطلب على السيولة : ستوفر نماذج الذكاء الاصطناعي قدرات تحليلية وتنبؤية لتقييم التدفقات النقدية ومتطلبات التمويل، مما يساعد الشركات على إدارة مخاطر السيولة بشكل استباقي لضمان توافر رأس المال بشكل مستمر.

- مراقبة المخاطر التشغيلية : يمتلك الذكاء الاصطناعي القدرة على اكتشاف الأنماط التي قد تشير إلى اضطرابات تشغيلية، مثل فشل الأنظمة أو مخاطر الاحتيال أو غير ذلك، مما يتيح لمديري المخاطر تنفيذ إجراءات وقائية للحفاظ على الاستمرارية والإمتثال للأنظمة الداخلية للشركة والخارجية.

الزخم المتزايد في الابتكارات المدفوعة بالذكاء الاصطناعي في إدارة مخاطر السوق

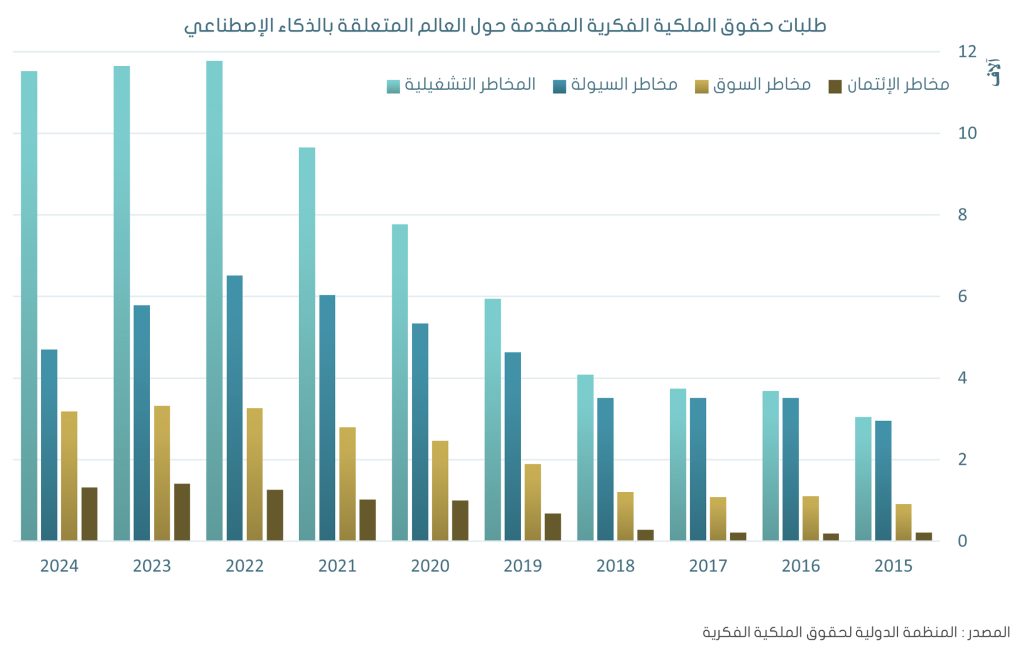

كما يتضح من الزيادة المستمرة في طلبات الملكية الفكرية التي تشير إلى الدمج بين الذكاء الاصطناعي ومجالات إدارة المخاطر بين عامي 2015 و2024، فإن دمج الذكاء الاصطناعي في عمليات إدارة مخاطر السوق، ومخاطر الائتمان، ومخاطر السيولة، والمخاطر التشغيلية يتسارع بوتيرة غير مسبوقة. ويعكس هذا الاتجاه الاعتراف المتزايد بإمكانيات الذكاء الاصطناعي التحويلية في القطاع المالي، لا سيما في مجالات مثل نمذجة المخاطر، والتحليلات التنبؤية، وتخطيط السيناريوهات.

يظهر الرسم البياني أن عدد طلبات الملكية الفكرية قد تضاعف بين عامي 2015 و2024، مما يعكس كيف أن الشركات لا تتبنى الذكاء الاصطناعي فحسب ؛ بل تؤمن أيضاً بالتقنيات الجديدة لإكتساب ميزة تنافسية. ويتماشى الإرتفاع الكبير في الطلبات منذ عام 2020 وما بعد مع زيادة الطلب على التنبؤ وتحديد المخاطر في الوقت الفعلي وأيضاً الحاجة لنمذجة أكثر تطوراً لإختبارات التحمل خصوصاً بعد الإضطرابات الرئيسية في الأسواق العالمية، بما في ذلك جائحة كوفيد-19 والتوترات الجيوسياسية المتصاعدة.

هذا الإندفاع في الابتكار يهيئ الساحة للتطبيقات الواقعية للذكاء الاصطناعي في إدارة المخاطر، حيث تعيد الخوارزميات المتقدمة تشكيل كيفية إدارة المستشارين الماليين للمخاطر والحد منها. وفيما يلي نستعرض أربعة أمثلة عملية على كيفية استخدام الذكاء الاصطناعي في هذا المجال.

التطبيقات الواقعية للذكاء الإصطناعي في إدارة المخاطر

يتمتع الذكاء الاصطناعي بإمكانية أن يصبح قوة تحويلية شديدة الأثر في إدارة المخاطر، مما يمكّن الشركات ومديري المخاطر لديها من تحسين تقييم المخاطر وتعزيز اتخاذ القرارات عبر جميع أنواع المخاطر. فيما يلي أمثلة رئيسية على كيفية استخدام الذكاء الاصطناعي في هذا المجال والتقنيات التي ما زالت تعيد تشكيل الأساليب التقليدية:

1. تحليل السيناريوهات واختبارات التحمل المدفوعة بالذكاء الاصطناعي :

منصة علاء الدين التابعة لشركة بلاك روك : من خلال الاستفادة من الذكاء الاصطناعي (لا سيما التعلم الآلي (ML) ومعالجة اللغة الطبيعية (NLP)) تقوم منصة Aladdin بنمذجة السيناريوهات السوقية المتذبذبة بشدة، مثل التغيرات السريعة في أسعار الفائدة أو الصدمات الجيوسياسية. تتكيف نماذج Aladdin باستمرار استناداً إلى البيانات اللحظية، مما يجعلها سريعة الإستجابة لظروف السوق الجديدة والمتغيرة بإستمرار.

- التعلم الآلي : تكتشف العلاقات غير الخطية بين الأصول وتقوم بتحسين النماذج استناداً إلى البيانات الجديدة.

- معالجة اللغة الطبيعية : تقوم بتحليل الأخبار السوقية والتقارير الإقتصادية لضبط معاملات اختبارات التحمل.

- محاكاة المخاطر الديناميكية : توفر محاكاة محدثة بإستمرار تعكس أحدث تحولات السوق الآنية.

يساعد هذا النهج المدفوع بالذكاء الاصطناعي مديري صناديق التحوط على الإستعداد بشكل أفضل لتقلبات السوق ، مما يحمي المحافظ الإستثمارية من الخسائر المحتملة بدرجة معقولة من الثقة.

2. إدارة مخاطر السيولة باستخدام التحليلات التنبؤية المحسّنة بالذكاء الاصطناعي :

منصة إدارة السيولة التابعة لبنك جي بي مورجان : بإستخدام التعلم الآلي والتحليلات التنبؤية، يُقَيِّمْ نظام بنك جي بي مورجان الأنماط في تاريخ المعاملات وظروف السوق للتنبؤ بإحتياجات السيولة. يتيح ذلك للبنك الحفاظ على احتياطيات سيولة مثلى وتجنب العجز خلال فترات الطلب المتزايد عليها. التقنيات المستخدمة في النظام تشتمل على :

- التحليلات التنبؤية : يحلل النظام أحجام المعاملات واتجاهات التدفقات النقدية لتوقع متطلبات السيولة على المدى القصير والطويل.

- خوارزميات التعلم الآلي : يتم تحسين النماذج بإستمرار استناداً إلى الأنماط الجديدة في معاملات العملاء وتحولات السوق.

- اكتشاف الإنحرافات الشاذة : يحدد النظام الإنحرافات الشاذة التي قد تشير إلى ضغوط مستقبلية للسيولة ، مما يتيح استجابات استباقية لها.

يساعد هذا الحل المدفوع بالذكاء الاصطناعي الشركات ومديري المخاطر على إدارة مخاطر السيولة بشكل أفضل وضمان الوصول الموثوق إلى رأس المال خلال ظروف السوق المتقلبة.

3. تحليل مخاطر الائتمان وأنظمة الإنذار المبكر المدفوعة بالذكاء الاصطناعي :

منصة مخاطر الإئتمان التابعة لبنك ويلز فارجو : من خلال الإستفادة من التعلم الآلي، ومعالجة اللغة الطبيعية، والتحليلات اللحظية، تقوم المنصة بتقييم مخاطر الإئتمان بشكل مستمر من خلال تحليل سلوك المقترض، والبيانات المالية، واتجاهات السوق. تساعد هذه التحليلات على تعديل سياسات الإئتمان بشكل استباقي وتقليل التعرض للمقترضين ذوي المخاطر العالية.

- التعلم الآلي لتقييم الجدارة الائتمانية : تُحَسِّنْ المنصة نماذج تقييم الجدارة الائتمانية استناداً إلى بيانات المقترض التاريخية والحالية.

- معالجة اللغة الطبيعية : تقوم بتحليل التقارير المالية والأخبار المتعلقة بقطاع ما لتحديد المخاطر الخاصة بذلك القطاع التي تؤثر على المقترضين في ذلك القطاع.

- أنظمة الإنذار المبكر : تكتشف المنصة علامات التحذير المبكر لمخاطر التعثر، مما يتيح للبنك تعديل شروط الإقراض والتعرض الائتماني لذلك العميل أو ذلك القطاع.

توفر منصة بنك ويلز فارجو مفاهيم قابلة للتنفيذ لتخفيف مخاطر الإئتمان بشكل فعال، مما يحافظ على الاستقرار المالي.

4. كشف المخاطر التشغيلية ومنع الاحتيال :

منصة المخاطر التشغيلية التابعة لبنك إتش إس بي سي : بإستخدام التعلم الآلي، واكتشاف الإنحرافات الشاذة، ومعالجة اللغة الطبيعية، تراقب المنصة البيانات والمعاملات للكشف عن الإحتيال والفشل التشغيلي المحتمل.

- اكتشاف الإنحرافات الشاذة : تُحدد الأنماط غير العادية للمعاملات التي قد تشير إلى الإحتيال أو تهديدات للأمن السيبراني.

- خوارزميات التعلم الآلي : تتكيف مع أنواع جديدة من المخاطر التشغيلية، مثل تكتيكات الاحتيال المتطورة.

- معالجة اللغة الطبيعية : تفحص التحديثات التنظيمية والتقارير الداخلية لضمان أن تكون الشركة على دراية بالتعرضات المحتملة.

يعزز هذا النهج المدفوع بالذكاء الاصطناعي من مرونة البنك التشغيلية من خلال الكشف المبكر عن المخاطر وتقليل احتمالية الاضطرابات المكلفة.

عيوب الذكاء الإصطناعي في إدارة المخاطر

بينما يجلب دمج الذكاء الاصطناعي في إدارة المخاطر العديد من المزايا، من المهم النظر في العيوب المحتملة. فيما يلي بعض التحديات المعقدة التي تتجاوز المخاوف الشائعة، وتقدم رؤى أعمق حول القضايا المتعلقة بذلك :

1. مخاطر النماذج : تعمل العديد من نماذج الذكاء الاصطناعي على افتراض أن الأنماط التاريخية ستستمر في المستقبل. يمكن أن يكون هذا إشكالياً في الأسواق المتغيرة بإستمرار حيث تتغير العوامل الاقتصادية والسياسية والاجتماعية بشكل مفاجئ، مما يغير العلاقات بين المتغيرات. مع اعتماد الشركات بشكل متزايد على الخوارزميات المعقدة، كيف يمكن للمؤسسات ضمان أن يفهم المستخدمون كيفية عمل النماذج دون تبسيط التفاصيل الحرجة؟ علاوة على ذلك، بينما قد تؤدي نماذج الذكاء الاصطناعي أداءً جيداً على البيانات التاريخية، فقد تواجه صعوبة في تعميم ذلك على السيناريوهات الواقعية، مما يؤدي إلى الإفراط في النمذجة. ما هي العمليات التي يمكن أن تضمن أن البيانات المستخدمة في التدريب متنوعة وتمثل فعلاً ظروف السوق المختلفة ؟

2. التحقق من صحة النماذج : يشكل التحقق من صحة نماذج الذكاء الاصطناعي تحديات فريدة. يعيق نقص المعايير المعتمدة عملية التحقق من صحة النماذج. كما أن الطبيعة المتغيرة للأسواق المالية تعني أن النماذج قد تصبح قديمة بسرعة. هل سيكون تطوير نماذج بسيطة متعددة أكثر موثوقية كمعيار للتحقق من صحة النماذج ؟ كم مرة يجب إعادة التحقق من صحة النماذج لتظل ذات صلة في ظل الظروف المتغيرة بإستمرار ؟

3. المخاطر التنظيمية : الامتثال التنظيمي يمثل مصدر قلق كبير؛ على سبيل المثال، تُركز متطلبات بازل في المراجعة الأساسية لسجل التداول في البنوك (FRTB) على نهجين أساسيين لحساب متطلبات رأس المال : النهج الموحد (SA) ونهج النماذج الداخلية (IMA). إن الموازنة بين هذه النهجين مع ضمان إدارة مخاطر قوية يمثل تحديًا كبيرًا ، ودخول الذكاء الإصطناعي يجعل الأمر نوعاً ما أكثر تعقيداً. ما هي الاستراتيجيات التي يمكن للشركات اعتمادها لضمان أن تظل التقييمات المدفوعة بالذكاء الاصطناعي متوافقة مع اللوائح؟ مع تزايد تعقيد أنظمة الذكاء الاصطناعي، قد تنحرف تلك الأنظمة عن المنهجيات الموحدة. كيف يمكن للشركات التوفيق بين الحاجة إلى حلول الذكاء الاصطناعي المبتكرة والامتثال لمعايير قياس المخاطر؟ علاوة على ذلك، يعتقد العديد من الخبراء أن الأمر قد يستغرق من المنظمين 10 إلى 20 عاماً للتكيف الكامل مع التقدم السريع في تكنولوجيا الذكاء الاصطناعي وآثاره على إدارة المخاطر.

4. مخاطر عدم القدرة على التكرار : في نماذج الذكاء الاصطناعي، قد تنشأ تحديات تتعلق بعدم توليد نفس النتائج عند استخدام نفس المدخلات عبر عمليات تنفيذ مختلفة للنموذج بسبب عوامل مثل تغييرات في معامِلات النموذج، أو تباينات في البيانات الأساسية، أو حتى اختلافات في البيئات الحاسوبية. مع اعتماد مديري المخاطر بشكل أكبر على اتخاذ القرارات المدفوعة بالذكاء الاصطناعي ؛ يمكن أن تقوض عدم القدرة على تكرار نفس النتائج (في نفس الوقت أو حتى بعد مدة زمنية معينة) الثقة في موثوقية النموذج وفعاليته. كيف يمكن للمنظمات إنشاء بروتوكولات وأطر عمل لضمان أن تنتج نماذج الذكاء الاصطناعي نتائج متسقة وموثوقة، مما يعزز الثقة في ممارسات إدارة المخاطر ؟

5. فقدان الفهم السياقي : غالبًا ما يركز الذكاء الاصطناعي على الأنماط المعتمدة على البيانات وقد يغفل عن العوامل النوعية أو المعرفة السياقية. على سبيل المثال، كيف يمكن للنماذج أن تأخذ في الاعتبار الأزمات الجيوسياسية المفاجئة التي تؤثر على استقرار السوق، مما يؤدي إلى نقاط عمياء في تقييم المخاطر؟

6. دمج المخاطر متعددة الأبعاد : قد تواجه نماذج الذكاء الاصطناعي صعوبة في دمج المخاطر المختلفة المتداخلة، مثل المخاطر الائتمانية والسوقية والتشغيلية. نظرًا لأن إدارة المخاطر تتطلب غالباً نظرة شاملة ؛ كيف يمكن تعديل نهج الذكاء الاصطناعي المجزأ لفهم التفاعلات المعقدة بشكل أفضل؟

7. المعضلات الأخلاقية : يثير اتخاذ القرارات بواسطة الذكاء الاصطناعي مخاوف أخلاقية، خاصة في المجالات الحساسة مثل تقييم الجدارة الائتمانية أو التأمين. كيف يمكن للشركات التأكد من مخاطر النتائج الصالحة للإستخدام فنياً ولكن مشكوك فيها أخلاقياً بسبب استهدافها لمجموعات معينة مما يؤدي للتمييز العنصري لتلك المجموعات ؟

8. التكامل مع الأنظمة القديمة : تعتمد العديد من الشركات على أنظمة قديمة قد لا تتكامل بسهولة مع تقنيات الذكاء الاصطناعي المتقدمة. ما هي الإستثمارات اللازمة في البنية التحتية للتغلب على هذه التحديات ؟

9. تحديات التعاون بين الإنسان والذكاء الاصطناعي : غالبًا ما تتطلب إدارة المخاطر الفعالة نهجًا تعاونيًا بين البشر وأنظمة الذكاء الاصطناعي. ومع ذلك، إذا لم يتم تحديد العلاقة بشكل جيد، فقد يؤدي ذلك إلى ارتباك بشأن الأدوار والمسؤوليات. إذا كانت الأدوار والمسؤوليات غير واضحة ؛ كيف يمكن للمؤسسات منع الأخطاء في اتخاذ القرارات الي قد تقلل من قيمة الحدس البشري؟

تصور مستقبل عملي لإدارة المخاطر المدفوعة بالذكاء الاصطناعي

يَعِدْ مستقبل الذكاء الاصطناعي في إدارة المخاطر بآفاق واعدة، خاصة مع استكشاف طرق لتجاوز العيوب ودمج الذكاء الاصطناعي بذكاء بدلاً من تبني نهج الكل أو لا شيء. من خلال مزج الأدوات المدفوعة بالذكاء الاصطناعي مع الإشراف البشري، يمكننا معالجة التحديات والاستفادة من مزايا كلا الجانبين. مثال عملي على ذلك هو استخدام روبوتات الدردشة المدعومة بالذكاء الاصطناعي لتعزيز تحليل المخاطر وإعداد التقارير مع تقليل العديد من المخاوف الشائعة المرتبطة بالذكاء الاصطناعي. (في هذا القسم، سيتم الإشارة إلى العيوب المحددة للذكاء الاصطناعي التي يمكن التغلب عليها بين قوسين).

تخيل سيناريو حيث يكون هناك حاجة إلى تقرير مخاطر مخصص. بدلاً من الاعتماد على الأساليب التقليدية الطويلة، يمكن للمستخدمين التفاعل بسهولة مع روبوت دردشة مدمج في أنظمة إدارة المخاطر الحالية. سيكون هذا المساعد الذكي قادراً على التفاعل مع المستخدمين، وجمع المدخلات الأساسية – مثل الافتراضات السوقية وعوامل المخاطر المحددة – (مخاطر النماذج)، ثم التواصل مباشرة مع أنظمة المخاطر القديمة لإنشاء تقارير مخصصة بشكل فوري. من خلال توحيد التفاعلات والمخرجات (التحقق من صحة النماذج والمخاطر التنظيمية)، يمكن لروبوت الدردشة ضمان أن تكون النتائج متسقة في كل مرة يتم فيها توفير مدخلات مماثلة (مخاطر عدم القدرة على التكرار). هذه القدرة تعزز الثقة في موثوقية وفعالية النموذج.

باستخدام أنظمة المخاطر القديمة (التكامل مع الأنظمة القديمة)، يمكن لروبوت الدردشة استرداد البيانات اللازمة وتمريرها من خلال الأطر المعتمدة لإنشاء مخرجات ملخصة (دمج المخاطر متعددة الأبعاد). ستقوم هذه المخرجات بتبسيط البيانات المعقدة إلى مؤشرات رئيسية (فقدان الفهم السياقي وتحديات التعاون بين الإنسان والذكاء الاصطناعي)، مما يوفر تنسيقاً أكثر سهولة مقارنة بالتقارير التقليدية. على سبيل المثال، يمكن لروبوت الدردشة تقديم رؤى حول المقاييس الرئيسية المتعلقة بالمخاطر المختلفة، مثل احتمالية التعثر (Probability of Default) في مخاطر الائتمان، ومؤشرات المخاطر الرئيسية (Key Risk Indicators) في المخاطر التشغيلية، ونسبة تغطية السيولة (Liquidity Coverage Ratio) في مخاطر السيولة، أو القيمة المعرضة للخطر (Value at Risk) في مخاطر السوق.

مع الحسابات اللحظية والرؤى المخصصة، يمكن لروبوت الدردشة تمكين المستخدمين من اتخاذ قرارات مستنيرة بسرعة، مما يعزز فهمهم للمشهد المالي. من خلال تصور مستقبل مدفوع بالذكاء الاصطناعي، يمكن أن يؤدي دمج روبوتات الدردشة الذكية في إدارة المخاطر – جنبًا إلى جنب مع النماذج الشفافة والقابلة للتكرار والمعيارية المبنية على الامتثال التنظيمي (مخاطر النماذج، التحقق من صحة النماذج، القابلية للتكرار، والمخاطر التنظيمية) – إلى تحويل كيفية تفاعل المؤسسات مع تحليل المخاطر، مما يمكّن من اتخاذ قرارات أسرع وأكثر فعالية.

خاتمة

لا شك أن الذكاء الاصطناعي يعيد تشكيل الصناعات في جميع أنحاء العالم، وتستعد إدارة المخاطر المالية للحاق بهذا التحول. توفر هذه التكنولوجيا إمكانيات تحويلية، بدءاً من تحسين اتخاذ القرارات إلى تحسين تقييمات المخاطر من خلال تمكين الشركات من استغلال البيانات الضخمة للحصول على رؤى في الوقت الفعلي وهيكلة استراتيجيات استباقية. ومع ذلك، فإن التحديات – مثل مخاطر النماذج، وتعقيدات التحقق من صحة النماذج، والاعتبارات الأخلاقية – تؤكد الحاجة إلى اتباع نهج مدروس ومستنير في تبني الذكاء الاصطناعي.

بالنظر إلى المستقبل، يجب أن نسأل: هل ستتبنى المؤسسات الثورة التقنية للذكاء الاصطناعي بشكل كامل في إدارة المخاطر، أم ستتبنى نموذجًا يدعم الإشراف البشري والقيادة الأخلاقية ؟

في الوقت الحالي، يبدو أن النهج الهجين الذي يجمع بين الأتمتة الذكية والخبرة البشرية والضمانات الأخلاقية هو المسار الأكثر حكمة. ستكون السنوات القادمة محورية في تشكيل دور الذكاء الاصطناعي كشريك استراتيجي في إدارة المخاطر، وتحديد كيفية التعاون بين التكنولوجيا والبصيرة البشرية لإنشاء إطار عمل قوي ومسؤول للمستقبل.