تعزيز إدارة مخاطر السلع وسط حالة عدم اليقين

عندما بدأت النظم الاقتصادية العالمية في التعافي من آثار جائحة كوفيد – 19، حدثت أزمة أخرى. في أواخر فبراير، بدأت روسيا حربها على أوكرانيا، مما أدى إلى زيادة حالة عدم اليقين في الأسواق وإضافة المزيد من التوتر إلى الاقتصادات المتوترة بالفعل. بالإضافة إلى ذلك، ضغوط التضخم في الغرب أجبرت المسؤولين للتدافع وتشديد السياسات النقدية. كما رفع مجلس الاحتياطي الفيدرالي الأمريكي أسعار الفائدة لأول مرة منذ عام 2018 وأشار للعالم إلى أن المزيد من الزيادات في أسعار الفائدة ستحدث مستقبلاً.

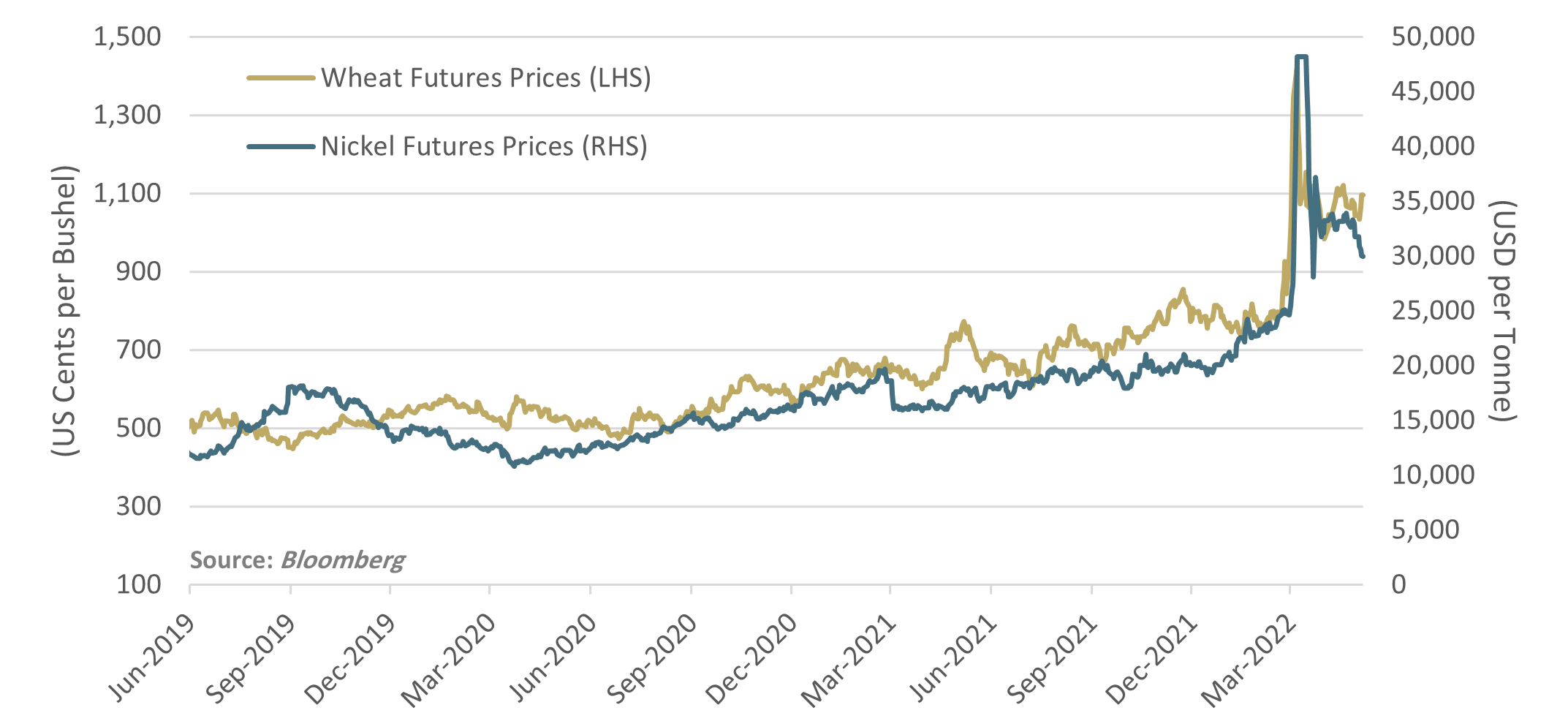

في اليوم الذي بدأ فيه الصراع الروسي الأوكراني، ارتفعت الأسعار بشكل ملحوظ مع ظهور حالة من انعدام القدرة على التنبؤ بتوافر هذه السلع. وبعد الشراء بدافع الذعر، عادت الأسعار إلى الانخفاض، إلا أنها تظل أعلى من مستويات ما قبل الصراع، وهناك إجماع في الأسواق على أن حالة عدم اليقين موجودة وستبقى.

بالإضافة إلى ذلك، أدت حالة عدم اليقين إلى زيادة التقلبات في الأسواق زيادة كبيرة. يوضح الرسم البياني أدناه تفاعل أسعار السلع الأساسية مع الصراع الحالي. كلتا الدولتين المشاركتين في الصراع هما مصدران رئيسيان للسلع الزراعية (مثل الذرة والقمح) وسلع الطاقة (مثل النفط والغاز الطبيعي) والمعادن (مثل البلاتين والنيكل).

أدى الصراع الأخير إلى زيادة اضطرابات سلاسل الإمداد الناجمة عن الوباء. وقد أدى ذلك إلى زيادة ضغوط التضخم، لا سيما في الغرب. كانت أرقام التضخم الأمريكية المسجلة لشهر مارس الماضي عند 8.5٪ و هي الأعلى منذ أربعة عقود. وقد أبرزت هذه الأحداث أهمية وجود إطار صارم لإدارة المخاطر. بالإضافة إلى ذلك، يجب على الشركات أيضًا إعادة تقييم هذا الإطار لضمان أنه يخدم غرض حماية الشركات من مثل هذه الأحداث غير المتوقعة.

وفي حين أن استخدام استراتيجيات إدارة المخاطر والتخفيف من آثارها لا ينبغي التعامل معه بقصد المضاربة ولا بالخوف من تحركات السوق في المستقبل، فمن الضروري الاعتراف بأن هذه الأحداث الاستثنائية تحدث بالفعل ويمكن أن تؤثر على الشركات تأثيراً قاسياً. وهذا صحيح، لا سيما بالنسبة للشركات التي تتعرض لمخاطر السلع الأساسية، حيث تبين لنا الآن أن المسائل اللوجستية يمكن أن تؤثر سلباً على عمليات الشركة.

وتستند إدارة المخاطر إلى القياس الكمي للمخاطر باستخدام مقاييس مختلفة ثم اتخاذ إجراءات مناسبة للتخفيف من حدة تلك المخاطر. المقياس الأكثر شيوعًا المستخدم للتقدير الكمي في إدارة المخاطر المالية هو القيمة المعرضة للخطر (Value at Risk)، والذي يقيس الحد الأقصى للخسارة في قيمة المحفظة على مدى فترة زمنية محددة مسبقًا لمستوى ثقة محدد سلفاً. الاستخدام الواسع لـلقيمة المعرضة للخطر هو نتيجة لمرونته وسهولة استخدامه. تستخدم العديد من الهيئات التنظيمية أيضًا مقياس القيمة المعرضة للخطر لتحديد متطلبات رأس المال للبنوك.

تأثير جائحة كوفيد (2021) والصراع الروسي الأوكراني (2022)

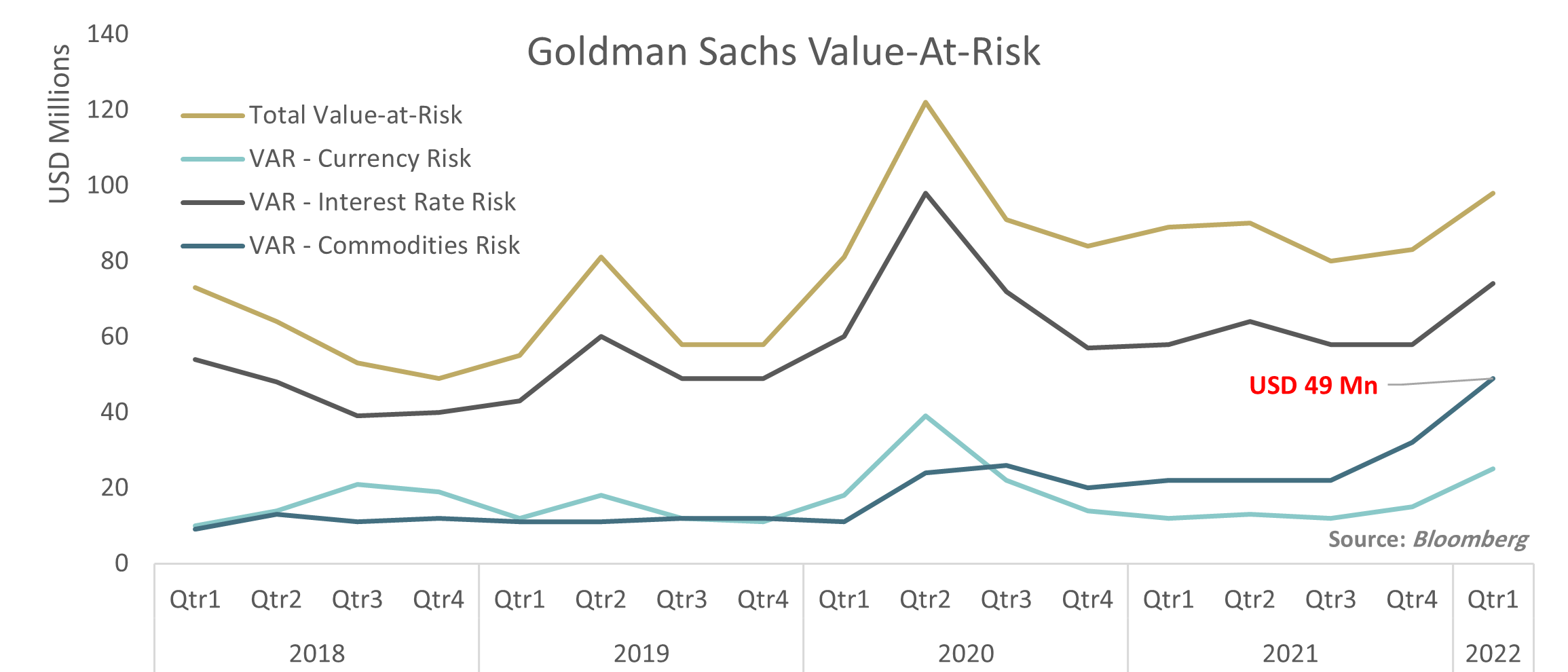

تستخدم معظم البنوك والشركات مقياس القيمة المعرضة للخطر (VaR)، بل إن البعض يفصح عنه في تقاريره المالية. كما هو متوقع ، تؤثر التقلبات المتزايدة في الأسواق على هذا القياس الكمي للمخاطر. بالإضافة إلى ذلك ، يمكن أن يكون مقياس القيمة المعرضة للخطر بمثابة منصة لاختبارات الإجهاد من قبل الهيئات التنظيمية لتحديد متطلبات رأس المال، خاصة بالنسبة للبنوك. فيما يلي بعض الأمثلة عن كيفية تأثر الحكومات والمؤسسات المالية بالأحداث في السنوات القليلة الماضية:

تجاوزات القيمة المعرضة لخطر (VaR) – سجلت كبرى البنوك الأمريكية استثناءات متعددة للقيمة المعرضة للخطر خلال عمل الاختبارات الرجعية للربع الأخير من عام 2021 وكان هذا قبل بدء الصراع بين روسيا وأوكرانيا. يشير الارتفاع الحاد في أسعار السلع الأساسية إلى توقعات بحدوث مزيد من التجاوزات في القيمة المعرضة للخطر بالنسبة لهذه البنوك في الأشهر المقبلة.

اختبار الجهد الشديد لمجلس الاحتياطي الفيدرالي – أعلن الاحتياطي الفيدرالي عن شروط صارمة بشكل ملحوظ لسيناريوهات اختبار الجهد للبنوك لعام 2022. وكان هذا القرار نتيجة لدرجة عدم اليقين التي تواجهها البنوك في البيئة الحالية ولضمان امتصاص ميزانياتها العمومية تأثير صدمات السوق العالمية المحتملة.

تأجيل بنك إنجلترا لاختبارات الجهد – أعلن بنك إنجلترا عن قراره بتأجيل اختبار الجهد السنوي للبنوك البريطانية. وقالت إن هذا القرار تم اتخاذه للسماح لهذه البنوك بإدارة اضطرابات الأسواق المالية العالمية التي تحدث بسبب الصراع بين أوكرانيا وروسيا.

ترى معظم البنوك بالفعل تأثير ارتفاع أسعار السلع على مبالغ القيمة المعرضة للخطر (VaR). أعلن بنك جولدمان ساكس عن ارتفاع إجمالي القيمة المعرضة للخطر في الربع الأول من عام 2022 حيث ارتفعت أسعار السلع وأسعار الفائدة إلى أعلى مستوياتها في عدة سنوات. زادت القيمة المعرضة للخطر للسلع بنسبة 53٪ مقارنة بالربع السابق لتصل إلى 49 مليون دولار أمريكي ، وهي أعلى قيمة منذ أكثر من عقد. يوضح الرسم البياني أعلاه أن القيمة المعرضة للخطر للسلع الحالية أعلى مما كانت عليه خلال سيناريو جائحة 2020. كما تم الإبلاغ عن نتائج مماثلة من قبل البنوك الأخرى ، والتي زادت من التعرض للسلع على مدى السنوات القليلة الماضية.

توضح هذه الزيادة في أرقام القيمة المعرضة للخطر في الربع الأخير التداعيات التي تحدثها اضطرابات سلاسل الإمداد وعدم اليقين في أسواق السلع على المؤسسات المالية التي تتداول فيها. تظهر الحالات المماثلة في الشركات والكيانات المؤسسية التي تتعرض لهذه الأسواق أيضًا، بما في ذلك تلك الموجودة داخل المملكة. وينطبق هذا بشكل خاص على الشركات التي تعتمد على المنتجات الزراعية ، حيث كانت الأكثر تضررًا. دفع السيناريو الحالي الكثيرين إلى إدراك أهمية تنفيذ بروتوكولات إدارة العمليات والمخاطر وأن يكونوا متسلحين بشكل أفضل للتعامل مع هذه المواقف في المستقبل.

تعزيز إدارة المخاطر

أظهرت هذه السلسلة من الأحداث غير المسبوقة أنه يجب على الشركات استخدام استراتيجيات مرنة لإدارة المخاطر لحماية مصالحها. على الرغم أن المقاييس مثل القيمة المعرضة للخطر هي مقاييس ضرورية، يجب على الشركات استخدام استراتيجيات أخرى لزيادة فعالية إدارة المخاطر. فيما يلي بعض المجالات التي يجب استكشافها لتحقيق هذه الغاية:

الإستراتيجيات التطلعية (Forward-Looking Strategies) – الإستراتيجية الأكثر تفضيلاً لحساب القيمة المعرضة للخطر هي المحاكاة التاريخية. يضمن هذا النهج استخدام الاستراتيجيات والبيانات التاريخية ؛ وبالتالي ، فهو يتطلع إلى الوراء. كما يمكن استخدام محاكاة مونت كارلو (Monre Carlo) بديلاً عن المحاكاة التاريخية لحساب القيمة المعرضة للخطر.

القيمة المعرضة للخطر المجهدة (Stressed VaR) – تم إدخال القيمة المعرضة للخطر المجهدة (SVaR) بعد الركود الحاصل عام 2008 لاستخدامها في مراجعة متطلبات رأس المال للبنك. كان الهدف هو الضمان والحفاظ على رأس مال كافٍ للنجاة في ظروف قاسية اقتصاديا. يعتمد هذا النهج على البيانات التاريخية في ظل هذه الظروف لتقييم ربحية الشركة واستدامتها حال حدوثها.

قياس مخاطر الذيل (Measuring Tail Risk) – مخاطر الذيل هي مخاطر الخسارة في ظل سيناريوهات ذات احتمالية منخفضة للغاية وخارج نطاق القيمة المعرضة للخطر. أحد الأساليب لمعالجة هذه المشكلة هو نهج “القيمة المشروطة للتعرض للخطر” (Expected Shortflall) الذي يحدد القيم خلال أسوأ سيناريوهات الخسائر المحتملة.

نمذجة التباين (Variance Modeling) – استخدام الإحصاء مثل المتوسط المتحرك الأسي الموزون (EWMA) ، الذي يعطي أهمية أكبر للأحداث الأخيرة ، يعمل بشكل أفضل لمعايرة نموذج القيمة المعرضة للخطر مع ظروف السوق الحالية.

بالإضافة إلى ذلك ، يمكن للشركات التي تتعامل مع السلع أن تستفيد أيضًا من تطبيق إدارة المخاطر في ضمن عمليات المشتريات. وسيشمل ذلك تحديث سياسة المخزون ، وفهم تأثير تضخم السلع في عقود الموردين ، والتأكد من وجود الأدوات المناسبة لمكافحة اضطرابات سلسلة الإمداد.

هذه الأزمات التي شهدها العالم في الآونة الأخيرة ودرجة عدم اليقين في الأسواق التي أعقبت ذلك، تركت الكثير يبحثون عن الوضوح ويسعون جاهدين لإعادة الحياة إلى طبيعتها في عملياتهم. تظل الأحداث غير المتوقعة مثل هذه خارجة عن سيطرة أي شخص. كما أن هذه الأحداث تؤثر على الشركات على الصعيد العالمي ولديها إمكانية إحداث عواقب وخيمة وغير مرغوب فيها. وبالتالي ، يرون أنه من الضروري أن تتخذ الشركات إجراءات مدروسة لضمان عمليات سلسة ومتواصلة.