فهم وإدارة تأثير المخاطر النظامية

أحد أهم المبادئ الأساسية في الأعمال التجارية هو مبدأ التوازن بين المخاطر والعوائد، حيث يسعى المستثمرون عادةً إلى تحقيق عوائد أعلى مقابل اتخاذ قرارات ذات مخاطر أكبر. تتبنى الشركات هذا التوازن لدفع النمو والابتكار والتنافسية من خلال دخول أسواق جديدة، أو إطلاق منتجات جديدة، أو تبني تقنيات جديدة. هذه المخاطر ضرورية لتحقيق الريادة في السوق، أو التكيف مع تغيرات السوق، وأيضا لتعزيز وزيادة عوائد المساهمين.

تتعرض الشركات لأنواع مختلفة من المخاطر التي يمكن أن تختلف بشكل كبير من شركة إلى أخرى (وسبب هذا الاختلاف قد يكون طبيعة عمل الشركة، أو القطاع، أو الموقع الجغرافي، إلخ). على سبيل المثال، الكيانات والشركات العاملة في قطاع الزراعة أو قطاع التصنيع تكون أكثر عرضة لمخاطر تغير أسعار السلع الأساسية، بينما قد تكون الشركات المتخصصة في الاستيراد والتصدير أكثر حساسية لتقلبات أسعار الصرف الأجنبي. تُسمى هذه الأنواع من المخاطر: المخاطر غير النظامية أو المخاطر الخاصة، وهي تُعرَّف بأنها مخاطر خاصة بشركة أو قطاع معين ويمكن عادةً التخفيف منها من خلال التنويع والتحوط. ومع ذلك، لا يمكن إدارة جميع المخاطر بسهولة، حيث أن بعضها متأصل في السوق أو الاقتصاد بأكمله.

على الجانب الآخر، هناك المخاطر النظامية التي تؤثر على عدد كبير من الأصول أو الاقتصاد بأكمله. يشمل هذا النوع من المخاطر التغيرات في المشهد السياسي، أو تذبذب أسعار الفائدة، أو التضخم الاقتصادي، ولا يمكن التخفيف من تأثيرها من خلال التنويع وحده، حيث تؤثر هذه التغيرات على جميع أنواع الاستثمارات على نطاق واسع. السياسات النقدية التي توجهها البنوك المركزية مثل الاحتياطي الفيدرالي في الولايات المتحدة أو البنك المركزي السعودي، ليست بحد ذاتها نوعاً من المخاطر النظامية، لكنها تؤثر على العوامل التي تسهم في المخاطر النظامية. حيث تؤثر التغييرات في هذه السياسات على الظروف الاقتصادية مثل أسعار الفائدة والتضخم، مما يؤثر بشكل واسع على الأسواق المالية والاستثمارات. وبالتالي تؤدي إلى تأثيرات واسعة النطاق عبر جميع فئات الأصول، مما يؤثر على المخاطر النظامية في الاقتصاد.

تنشأ المخاطر النظامية من العوامل الاقتصادية الكلية ويمكن أن تؤثر على اقتصاد بأكمله وعلى نطاق واسع من أصول مختلفة. إن فهم هذه المخاطر أمر بالغ الأهمية للشركات لتعديل استراتيجياتها بشكل فعال وإدارة التأثيرات المحتملة. بعض الأحداث الرئيسية التي واجهناها في الآونة الأخيرة والتي تُعتبر مصادر للمخاطر النظامية تشمل:

- التضخم: يؤثر على القوة الشرائية وتكاليف المدخلات. في الحالات القصوى، يمكن للتضخم المفرط أن يزعزع استقرار الاقتصاد والاستثمارات.

- السياسة النقدية وتغيرات أسعار الفائدة: تتحكم بها البنوك المركزية، ويمكن أن تؤثر بشكل كبير على قيم الاستثمارات والأنشطة الاقتصادية.

- الدورات الاقتصادية: تؤثر على جميع الأعمال التجارية، وعادة ما تؤثر على المبيعات والأرباح وأسعار الأسهم.

- الأحداث الجيوسياسية: يمكن أن تعطل الأسواق من خلال التأثير على طرق التجارة وأسعار الطاقة واستقرار الأسواق بشكل عام.

تقوم الشركات الواعية بدراسة مصادر المخاطر التي تتعرض لها بدقة، وتلتزم بتوجيهات وإرشادات حصيفة لإدارة المخاطر. تولي هذه الشركات أهمية كبيرة لتحديد المخاطر النظامية وقياسها وإدارتها ضمن استراتيجياتها. من خلال تبني هذا النهج الشامل، تعمل هذه الشركات على إدارة الأثر المحتمل حدوثه وتأثيره على عملياتها، مما يحمي استقرارها على المدى الطويل ويعزز النمو المستدام.

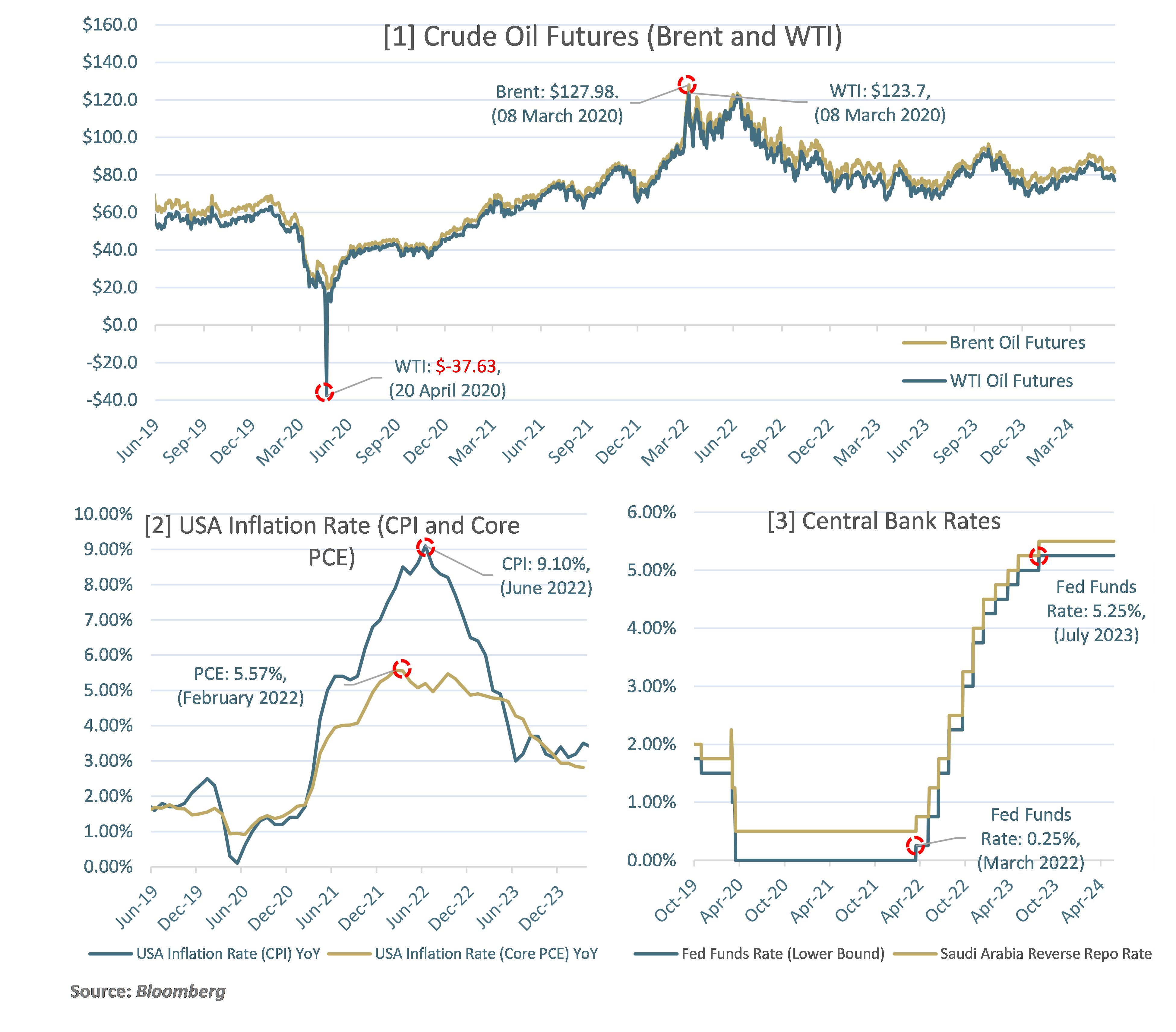

تُظهر الرسوم البيانية أعلاه بعض حالات المخاطر النظامية في الآونة الأخيرة. يوضح الرسم البياني [1] أسعار العقود المستقبلية للنفط الخام خلال السنوات الخمس الماضية. في 20 أبريل 2020، بعد وقت قصير من اندلاع جائحة كوفيد – 19، انخفضت العقود المستقبلية لخام غرب تكساس الوسيط (WTI) إلى -37.63 دولار أمريكي بسبب فائض العرض ونقص سعة التخزين. بعد ذلك، ارتفعت العقود المستقبلية لخام غرب تكساس الوسيط وبرنت إلى أعلى مستوياتها في 10 سنوات مع تصاعد المخاوف بشأن إمدادات الخام بسبب الصراع الروسي الأوكراني. ساهمت أسعار النفط الخام والسلع الأخرى المرتفعة في تضخم قياسي على مدى عقود، كما يمكن رؤيته في الرسم البياني [2]. بلغ معدل التضخم السنوي، الذي يقاس من خلال مؤشرات مثل مؤشر أسعار المستهلك (CPI) ومؤشر نفقات الاستهلاك الشخصي الأساسي (PCE) (المؤشر المفضل للاحتياطي الفيدرالي لقياس التضخم في الولايات المتحدة)، ذروته عند 9.10% و 5.57% في يونيو 2022 وفبراير 2022، على التوالي. لمكافحة هذه الضغوط التضخمية المتزايدة، بدأ الاحتياطي الفيدرالي في رفع أسعار الفائدة في مارس 2022، واستمر في ذلك حتى يوليو 2023، حيث رفعها من 0% قبل الزيادات إلى النطاق المستهدف بين 5.25% و 5.50%، كما هو موضح في الرسم البياني .[3]

تعزيز التواصل بين العملاء والمؤسسات المالية لإدارة المخاطر النظامية

العلاقة بين الشركات والقطاع المالي محورية لاستقرار الاقتصاد. حيث تقدم المؤسسات المالية خدمات أساسية مثل التمويل وإدارة التدفقات النقدية واستقرار السوق المالي، والتي تعتبر ضرورية للأعمال التجارية. من خلال فهم التقلبات الاقتصادية والاستجابة لها، تساعد المؤسسات المالية العملاء على تجاوز التحديات واستيعاب الفرص المالية. بالإضافة إلى ذلك، تلعب المؤسسات المالية دوراً رئيسياً في تنفيذ السياسة النقدية، من خلال تعديل أسعار الفائدة لتحقيق أهداف مثل إدارة التضخم أو استقرار العملة.

يمكن أن تؤثر الاضطرابات النظامية، مثل زيادة أسعار الفائدة أو الأزمات المالية، بشكل عميق على المؤسسات المالية وعملائها على حد سواء. حيث يمكن أن تؤدي تكاليف الاقتراض المتزايدة وعدم الاستقرار المالي إلى توتر سيولة المؤسسات المالية، مما يؤدي إلى تقليل القدرة على الإقراض وتقويم النمو الاقتصادي. بالنسبة للعملاء، يعني ذلك زيادة تكاليف القروض الحد من الوصول إلى الائتمان، وعدم اليقين المالي العام. والنظام البنكي الضعيف من الممكن أن يساهم هلى عدم استقرار النظام المالي، مما يؤثر بدوره على أمن وثقة العملاء المالية.

نظرًا لهذه العلاقة المترابطة، فمن الضروري أن تمارس المؤسسات المالية حوكمة متماسكة، وأن تعمل وفق المتطلبات التنظيمية. ومن ذات الأهمية أن يفهم المؤسسات المالية احتياجات العملاء وأن يعالجوها بدقة، ويقدموا حلولًا مصممة خصيصًا تعزز صمود العملاء ضد التقلبات الاقتصادية. عندما يكون الاقتصاد متوترًا، يمكن أن تؤدي الحلول المالية غير المناسبة إلى خسائر كبيرة للعملاء، مما يزيد أيضًا من مخاطر الائتمان للبنوك.

لإدارة المخاطر النظامية، يجب على المؤسسات المالية تنفيذ تدابير تنظيمية حصيفة مثل اختبارات الجهد، ومتطلبات كفاية رأس المال، وإجراءات إدارة المخاطر الشاملة. تضمن هذه التدابير استمرار قوة المؤسسات المالية خلال الصدمات الاقتصادية، وحماية العملاء من الخسائر المحتملة. وذلك من خلال تعزيز التواصل والعلاقات القوية مع العملاء وتبني ممارسات إدارة مخاطر صارمة، حيث يمكن للبنوك تأمين استقرارها والمساهمة بشكل إيجابي في صلابة الاقتصاد العام، مما يعود في النهاية بالفائدة على جميع الأطراف المشاركة.

إدارة المخاطر النظامية

يجب على الشركات والمؤسسات المالية على حد سواء تطوير استراتيجيات منظمة ومتكاملة لإدارة المخاطر وتنفيذها بعناية للحفاظ على صحتها الاقتصادية والمالية ضد المخاطر النظامية والخاصة. وفي نشرة سابقة لنا، “أركان سياسة التحوط الحصيفة“، تم توضيح كيف يمكن للشركات إنشاء سياسة تحوط والاستفادة منها لإدارة المخاطر الخاصة.

للحماية ضد المخاطر النظامية التي تؤثر على السوق بأكمله أو الاقتصاد، يمكن للشركات تنفيذ الاستراتيجيات الشاملة التالية:

- التقييم الحصيف للسيولة والمخاطر: الحفاظ على احتياطيات سيولة كبيرة لضمان استقرار العمليات وتلبية الالتزامات المالية حتى خلال فترات الانكماش الاقتصادي. واستخدام أدوات تقييم المخاطر المتقدمة، بما في ذلك اختبارات الجهد والتخطيط للسيناريوهات، لتقييم التأثير والأثر المحتمل لمختلف سيناريوهات الأزمات على محفظة الشركة. حيث يساعد هذا النهج التفاعلي في التحضير للآثار السلبية وتخفيفها خلال ظروف السوق غير المتوقعة.

- المراقبة والاستجابة النشطة: المراقبة المستمرة للاتجاهات الاقتصادية الكبرى والتغيرات التنظيمية لتوقع المخاطر النظامية الناشئة والاستجابة لها. يشمل ذلك البقاء على اطلاع حول المؤشرات الاقتصادية العالمية والتغييرات السياسية وسياسات البنك المركزي التي قد تؤثر على حيوية السوق. حيث يتيح النهج اليقظ للشركات التكيف بسرعة، مما يحمي عملياتها ويساهم بشكل إيجابي في استقرار النظام المالي.

- كفاية رأس المال وإدارة تدفق الإيرادات: ضمان كفاية رأس المال لامتصاص الخسائر المحتملة خلال فترات عدم الاستقرار الاقتصادي. والحفاظ على حواجز رأس المال القوية لتحمل الصدمات المالية ومواصلة العمليات دون اضطرابات شديدة. استعراض وتعديل الهياكل الرأسمالية بانتظام لتوافق شروط السوق المتغيرة والمتطلبات التنظيمية. تباين مصادر الإيرادات وشرائح العملاء عبر مختلف الصناعات والتصنيفات الائتمانية والقطاعات العامة/الخاصة لتوزيع المخاطر وتعزيز الاستقرار والمرونة المالية.

بالإضافة إلى ذلك، يجب على الشركات فهم تحملها للمخاطر عند مناقشة المشتقات المالية مع المؤسسات المالية. فمن الضروري بالنسبة لهم تحديد واختيار المشتقات المالية التي تتماشى مع أهدافهم والابتعاد عن البدائل المعقدة والغريبة التي قد لا يفهمونها وقد تؤدي إلى التعرض لمخاطر كبيرة ومؤثرة. على نفس النحو، تتحمل المؤسسات المالية مسؤولية تقييم وحماية مصالح العملاء بعناية لمنع المشاكل المالية. يساعد هذا النهج في تقليل المخاطر والخسائر، خاصة خلال فترات الانكماش الاقتصادي، ويقلل من احتمال حدوث مشاكل مالية قد تؤثر على نطاق اقتصادي أوسع. ويجب على الشركات والمؤسسات المالية على حد سواء الالتزام بتقييم المخاطر المستمر للتنقل بأمان في هذه الأدوات المالية المعقدة.

تشكل المخاطر النظامية تحديات كبيرة للشركات، حيث تؤثر هذه المخاطر على عملياتها واستقرارها المالي عبر مختلف القطاعات الاقتصادية. ومن الضروري للشركات أن تكون مستعدة تمامًا لفهم هذه المخاطر والتعامل معها، من خلال المشاركة النشطة في تقييم المخاطر المستمر ومراقبة التهديدات المحتملة بدقة. يجب عليها تطوير استراتيجيات شاملة لإدارة المخاطر تساهم بشكل فعال في التخفيف من المخاطر الخاصة والنظامية على حد سواء. فمن خلال المشاركة النشطة في تقييم المخاطر المستمر يمكن للشركات أن تتجاوز الظروف الاقتصادية المضطربة بشكل أكثر فعالية، وأن تحمي أيضًا مصالحها على المدى الطويل، وأن تعزز مصالح أصحاب المصلحة. بالإضافة إلى ذلك، القدرة على التنبؤ بالمخاطر والتكيف معها قبل أن تتطور بشكل كامل تضمن أن تحتفظ الشركات بميزة تنافسية في اقتصاد عالمي حيوي ومترابط.