توقعات أسعار الفائدة: ماذا ينتظرنا؟

منذ عام 2020، شهدت أسعار الفائدة تحولًا جذريًا. استجابةً لجائحة كوفيد-19، اتخذ الاحتياطي الفيدرالي الأمريكي خطوات سريعة وحاسمة بخفض معدلات الفائدة إلى مستويات شبه صفرية. تلا ذلك دورة تشديد غير مسبوقة تهدف إلى كبح التضخم. قام الفيدرالي بتنفيذ 11 زيادة لمعدلات أسعار الفائدة، وأبقى على سعر الفائدة في نطاق 5.25%-5.50% لمدة ثمانية اجتماعات متتالية (سنة كاملة). ولكن خلال اجتماع سبتمبر 2024، تمت أول خطوة لخفض سعر الفائدة، بمقدار 50 نقطة أساس، مشيرًا إلى تحقيق تقدم نحو الهدف المستهدف لنسبة التضخم 2%، وتوازن المخاطر المتعلقة بالتوظيف والتضخم. كانت الأسواق منقسمة حول ما إذا كان الاحتياطي الفيدرالي سيتخذ خطوة تقليدية بخفض 25 نقطة أساس أو خطوة أكبر بـخفض 50 نقطة أساس. والنطاق المستهدف الحالي الآن يتراوح بين 4.75%-5.00%. في ضوء هذه الخلفية، من الضروري تحليل كيفية تطور أسعار الفائدة، والعوامل الرئيسية التي تقف وراء هذه التغييرات، وما الذي يحمله المستقبل لحركة أسعار الفائدة.

العوامل الرئيسية التي شكلت مسار أسعار الفائدة في الولايات المتحدة 2020-2024

في عام 2020، ومع توقف النشاط الاقتصادي العالمي بسبب جائحة كوفيد-19، خفض الاحتياطي الفيدرالي الأمريكي أسعار الفائدة بسرعة إلى مستويات شبه صفرية (0%-0.25%) في محاولة لتحفيز النمو وتشجيع الاقتراض والإنفاق لتجنب ركود اقتصادي حاد. ومع ذلك، ساهمت هذه السياسة النقدية، إلى جانب حزم التحفيز المالي واضطرابات سلاسل التوريد، في ارتفاع التضخم. لنستعرض الآن العوامل الرئيسية التي أثرت في اتجاهات أسعار الفائدة من يناير 2020 حتى سبتمبر 2024.

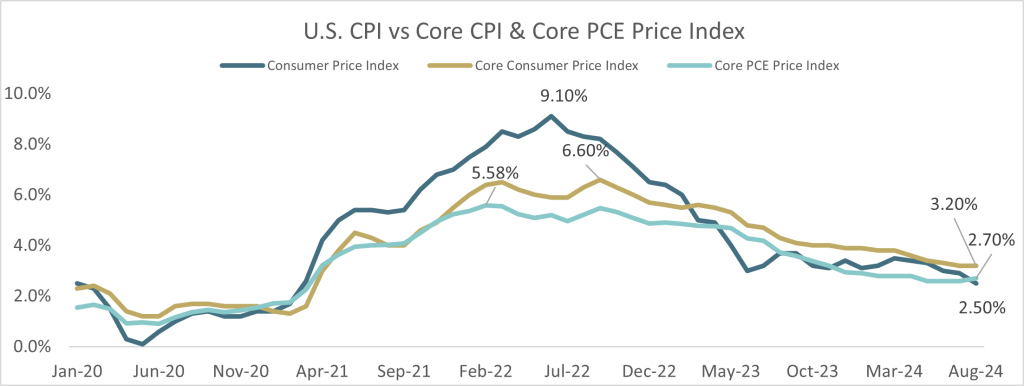

التضخم:

كان التضخم محور أساسي في السنوات الأخيرة. كما يظهر في الرسم البياني 1، بلغ التضخم في الولايات المتحدة، حسب مؤشر أسعار المستهلك (CPI)، ذروته في يونيو 2022 لتصل النسبة إلى أكثر من 9%، مدفوعًا باضطرابات سلاسل التوريد، وصدمة أسعار الطاقة، والطلب القوي من المستهلكين. كما ارتفع مؤشر أسعار المستهلك الأساسي (Core CPI)، الذي يستثني أسعار الطاقة والمواد الغذائية المتقلبة، خصوصًا في قطاعات مثل الإسكان والخدمات. ورغم تباطؤ التضخم، لا يزال مؤشر أسعار المستهلك الأساسي أعلى من 3%، مما أثار قلقًا مستمرًا بشأن استقرار الأسعار على المدى الطويل. بالإضافة إلى ذلك، بلغ مؤشر الإنفاق الاستهلاكي الشخصي الأساسي (Core PCE) 2.7% في أغسطس 2024، وهو مقياس التضخم المفضل لدى الاحتياطي الفيدرالي، بعد أن كان في ذروته 5.6% في مارس 2022، ولكنه لا يزال أعلى من الهدف طويل الأجل للاحتياطي الفيدرالي البالغ 2%.

المصدر: مكتب إحصاءات العمل الأمريكي

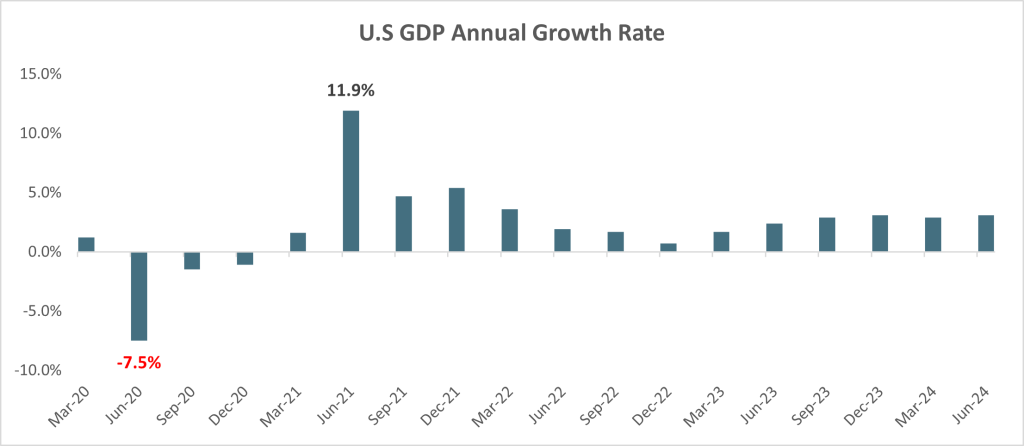

الناتج المحلي الإجمالي (GDP):

بعد الانكماش الكبير الذي شهدته الولايات المتحدة في عام 2020 بسبب جائحة كوفيد-19، تعافى النمو الاقتصادي بشكل كبير في عام 2021. كان هذا التعافي مدفوعًا إلى حد كبير بمستويات غير مسبوقة من الإنفاق الحكومي وحزم التحفيز المالي والطلب القوي من المستهلكين. لكن في عامي 2022 و2023، بدأ النمو في التباطؤ مع تنفيذ الاحتياطي الفيدرالي زيادات كبيرة في أسعار الفائدة للحد من التضخم المتزايد. ورغم تباطؤ النمو، أظهر الاقتصاد مرونة أكبر من المتوقع، دون حدوث ركود ملاحظًا حتى الآن. ومن بين العوامل التي ساهمت في هذه القوة المفاجئة، قوة سوق العمل، ونمو الأجور المستقر، واستمرار إنفاق المستهلكين.

المصدر: مكتب التحليل الاقتصادي الأمريكي

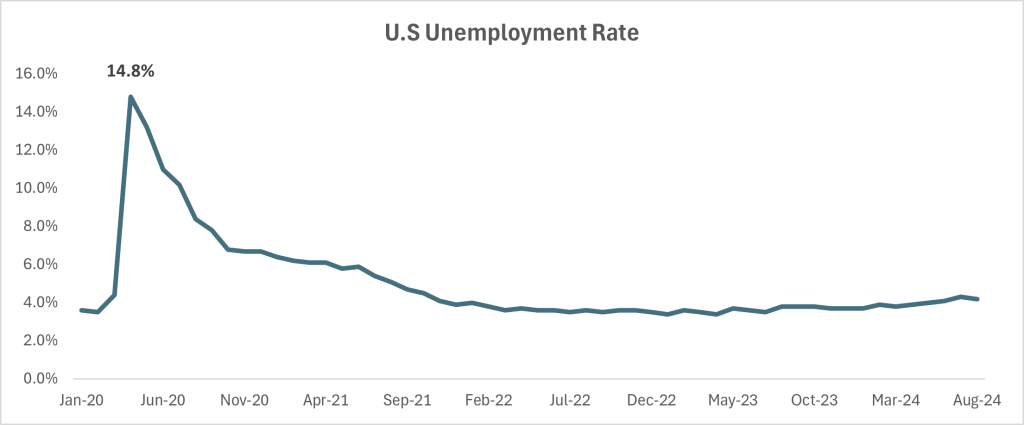

البطالة:

بالرغم من الزيادات الحادة في أسعار الفائدة، ظل سوق العمل الأمريكي قويًا بشكل مفاجئ. بعد أن بلغت معدلات البطالة ذروتها في أبريل 2020، انخفضت تدريجيًا في عام 2021 وظلت منخفضة منذ ذلك الحين، مع الاستمرار في خلق فرص العمل. كان هذا الثبات في سوق العمل عاملًا رئيسيًا في قدرة الاحتياطي الفيدرالي على رفع أسعار الفائدة دون إدخال الاقتصاد في مرحلة ركود اقتصادي.

العوامل الخارجية:

إلى جانب الضغوط المحلية، لعبت العوامل الخارجية مثل النزاعات الجيوسياسية، وأزمة الطاقة العالمية، وتقلب أسعار السلع دورًا كبيرًا في التأثير على قرارات الاحتياطي الفيدرالي. وقد أضافت هذه الظروف طبقات إضافية من التعقيد في إدارة التضخم والنمو الاقتصادي، مما زاد من حالة عدم اليقين حول اتجاهات أسعار الفائدة.

نظرة مستقبلية: استكشاف المسار المحتمل

يشير خفض الفائدة في سبتمبر 2024 إلى احتمال حدوث تحول في استراتيجية الاحتياطي الفيدرالي، لكنه قد لا يكون بالضرورة بداية دورة تخفيف قوية. وفقًا لتوقعات الاحتياطي الفيدرالي المُحدَّثة، من المتوقع اتباع نهج أكثر اتزانًا في الاجتماعات القادمة، بما في ذلك خفض بمقدار 25 نقطة أساس في الاجتماعين المتبقيين من عام 2024. كما يتوقع الفيدرالي أن يتراوح معدل الفائدة النهائي بنهاية عام 2025 بين 3.25%-3.50%. وعلى الرغم من أن هذا يمثل انخفاضًا كبيرًا عن التوقعات السابقة (4.00%-4.25%)، إلا أنه لا يزال أعلى من توقعات السوق الأخيرة التي توقعت معدلًا يتراوح بين 2.75%-3.00% بحلول نهاية 2025. من المهم النظر في العوامل الرئيسية التي قد تشكل مسار أسعار الفائدة في الولايات المتحدة، مثل:

اتجاهات التضخم:

على الرغم من تباطؤ التضخم العام، لا يزال التضخم الأساسي مصدر قلق رئيسي. يتوقع الاحتياطي الفيدرالي الآن تباطؤًا أسرع في التضخم عما كان متوقعًا سابقًا. من المتوقع أن يصل مؤشر الإنفاق الاستهلاكي الشخصي الأساسي إلى 2.6% في عام 2024، بانخفاض عن التوقعات الصادرة في شهر يونيو التي كانت تتوقع أن المؤشر سيصل إلى 2.8%. في عام 2025، يُتوقع أن ينخفض التضخم إلى 2.2% مقارنةً بالتقدير السابق البالغ 2.3%، مع توقعات بأن يصل إلى الهدف البالغ 2% بحلول عام 2026، وفقًا للتوقعات السابقة. سيظل الاحتياطي الفيدرالي يراقب استقرار الأسعار عن كثب، وإذا استمر التضخم الأساسي مرتفعًا، فقد يؤخر ذلك أي تخفيضات إضافية في نسبة الفائدة.

النمو الاقتصادي:

كما أشار رئيس الاحتياطي الفيدرالي، جيروم باول، فإن “المؤشرات الأخيرة تشير إلى أن النشاط الاقتصادي استمر في التوسع بوتيرة جيدة. وارتفع الناتج المحلي الإجمالي بمعدل سنوي قدره 2.2% في النصف الأول من العام”. تشير التوقعات الجديدة للفيدرالي إلى استمرار الاقتصاد في النمو بمعدل 2% لعام 2024، والحفاظ على هذا المعدل حتى عام 2027. سيواصل الفيدرالي مراقبة أي علامات تدل على تباطؤ كبير للنمو الاقتصادي. إذا استمر تباطؤ النمو في الناتج المحلي الإجمالي، فقد يكون هناك ضغوط لتخفيض نسبة الفائدة لتحفيز الطلب. ومع ذلك، قد يؤخر سوق العمل القوي هذه القرارات.

التوظيف:

بحسب رئيس الاحتياطي الفيدرالي، جيروم باول، “لا يخفض الفيدرالي أسعار الفائدة لأن الاقتصاد في مأزق، بل لأن التضخم وسوق العمل أصبحا أكثر توازنًا”. أشارت التوقعات الأخيرة إلى أن الفيدرالي يستعد لبعض الضعف في سوق العمل. حيث يتوقع الفيدرالي أن يصل معدل البطالة إلى 4.4% في عام 2024، بزيادة عن التوقعات السابقة البالغة 4%. من المتوقع أن يظل معدل البطالة عند 4.4% في 2025، بزيادة عن التقدير السابق البالغ 4.2%، وينخفض إلى 4.3% في 2026، مقارنة بالتوقعات السابقة البالغة 4.1%. وبالتالي، ستؤثر اتجاهات التوظيف على قرارات الفيدرالي بشأن أسعار الفائدة، حيث سيقيم مدى توافق هذه الاتجاهات مع أهدافه الأوسع المتمثلة في إدارة التضخم ودعم النمو الاقتصادي المستدام.

الظروف الاقتصادية العالمية:

ستستمر العوامل الاقتصادية العالمية – مثل ديناميكيات سلاسل التوريد، وأسعار الطاقة، والمخاطر الجيوسياسية – في لعب دور في تشكيل السياسة النقدية الأمريكية. أي صدمات خارجية، خاصة من اقتصادات كبرى مثل الصين أو منطقة اليورو، يمكن أن تعطل خطط الفيدرالي بشأن أسعار الفائدة. في ضوء هذه الخلفية، من الممكن أن يتبنى الفيدرالي نهج “الانتظار والمراقبة”، حيث يخفض الفائدة تدريجيًا مع مراقبة ديناميكيات التضخم والنمو عن كثب.

توقعات أسعار الفائدة لدى البنوك المركزية الرئيسية

يتحرك البنك المركزي الأوروبي (ECB) بحذر نحو سياسات التيسير، حيث بدأ مسار خفض الفائدة، وخفض سعر الودائع بمقدار 25 نقطة أساس إلى 3.50% في سبتمبر 2024. وكان هذا هو الخفض الثاني لأسعار الفائدة هذا العام. ومع ذلك، لا يزال البنك غامضًا بشأن توقيت المزيد من التخفيضات. يظل البنك المركزي الأوروبي قلقًا بشأن تقلبات التضخم والنمو المتواضع في منطقة اليورو، مع استمرار تكاليف العمالة فوق نطاقها المستهدف.

قام بنك إنجلترا (BoE) بأول خفض للفائدة بمقدار 25 نقطة أساس في أغسطس 2024. ومع ذلك، قرر في اجتماعه في سبتمبر 2024 الإبقاء على أسعار الفائدة دون تغيير، حيث أبقى على معدل الفائدة الأساسي عند 5%. يتوخى البنك الحذر في خفض الفائدة بسرعة كبيرة، حيث يركز بنك إنجلترا على إدارة التضخم الذي لا يزال أعلى من المستوى المرغوب. ارتفع معدل التضخم السنوي في المملكة المتحدة إلى 2.2% في أغسطس، بينما ارتفع التضخم الأساسي – الذي يستثني تكاليف الطاقة والغذاء – إلى 3.6%. ومن المرجح أن يتخذ بنك إنجلترا موقفًا محافظًا تجاه المزيد من التخفيضات، خاصةً في ظل الضغط المستمر على الأسعار الأساسية واحتمال التضخم المدفوع بالأجور.

أما بنك اليابان (BoJ)، وكما كان متوقعًا على نطاق واسع، أبقى أسعار الفائدة دون تغيير عند حوالي 0.25% في اجتماعه الأخير في سبتمبر 2024. وأشار محافظ البنك إلى عدم استعجال رفع تكاليف الاقتراض أكثر. وركز على الحاجة إلى الاتزان والحذر بسبب عدم استقرار الأسواق المالية والشكوك المحيطة بقدرة الاقتصاد الأمريكي على تحقيق هبوط ناعم. وأكد أن الظروف الاقتصادية العالمية لا تزال غير مؤكدة إلى حد كبير، مما يستدعي مراقبة حذرة قبل اتخاذ قرارات بشأن رفع الفائدة.

الخاتمة: من منظور إدارة المخاطر

في حين تزداد التوقعات بشأن تخفيضات الفائدة من قبل الاحتياطي الفيدرالي، يبدو أننا ندخل في المرحلة التالية من دورة أسعار الفائدة. ومع ذلك، يبقى توقيت وتيرة هذه التعديلات غير مؤكدة. لذلك، يصبح من الضروري إدارة مخاطر أسعار الفائدة، حيث يجب على الشركات والأفراد اعتماد استراتيجيات فعالة لتخفيف التعرض لتقلبات أسعار الفائدة. يتطلب النهج الاستباقي لإدارة المخاطر وضع سياسة للتحوط من أسعار الفائدة، واعتماد استراتيجيات تحوط، واختبار الجهد المالي تحت ظروف مختلفة، والتخطيط للسيناريوهات المختلفة، والحفاظ على المرونة. من خلال اتخاذ هذه الخطوات، يمكن التنقل بين حالة عدم اليقين والاستعداد بشكل أفضل لتحمل تقلبات أسعار الفائدة في المستقبل. وأخيرًا، سيكون من الضروري مراجعة وتعديل ممارسات إدارة المخاطر بانتظام استجابةً للظروف المتغيرة للسوق لضمان الاستقرار المالي على المدى الطويل.