محاكاة مونت كارلو وإدارة المخاطر المالية

في إدارة المخاطر المالية، هنالك العديد من الأدوات الرياضية والإحصائية التي تقوم بأدوار محورية في تحليل وتحديد المخاطر الممكنة. حيث إن هذه الأدوات ضرورية لتقييم كيفية تأثير مختلف عوامل المخاطر على الكيانات والأدوات المالية، وتوفير معلومات قيمة حول النتائج المحتملة. تعمل هذه الأدوات على تعزيز فهم التعرض للمخاطر المالية (مثل مخاطر السوق، ومخاطر الائتمان، والمخاطر التشغيلية)، مما يساعد على اتخاذ قرارات مبنية على دراسة جيدة وسط التقلبات المالية. من بين هذه الأدوات، تبرز محاكاة مونت كارلو بشكل خاص، حيث تُمكِّن هذه الأداة تفسير البيانات بشكل شامل وتقديم فهم أعمق حول تأثيرات التغيرات الاقتصادية والمالية على الأسواق المالية. أتحدث في هذه المقالة عن محاكاة مونت كارلو، ونستعرض تطبيقاتها في تحليل المخاطر المالية، ونحلل كل من مزاياها ومحدوديتها.

نظرة عامة على محاكاة مونت كارلو وتطبيقاتها

تخيل أن شخصًا يخطط لرحلة برية، ولكنه غير متأكد من وقت الرحلة بسبب مختلف العوامل المتغيرة مثل، حركة المرور، وظروف الطريق، والتحويلات المحتملة. تعمل محاكاة مونت كارلو على توليد العديد من سيناريوهات السفر بناءً على البيانات التاريخية والافتراضات المتوقعة حول التوزيع الاحتمالي لهذه العوامل المتغيرة. حيث تمثل كل عملية محاكاة مجموعة مختلفة من هذه المتغيرات، مما يعطي نطاقاً من أوقات السفر المحتملة. من خلال إجراء الآلاف من عمليات المحاكاة، يمكن للفرد تقدير وقت السفر الأكثر احتمالاً وفهم احتمالية التأخر أو الوصول مبكراً. يتيح هذا النهج للأفراد اتخاذ قرارات مستنيرة بشأن موعد المغادرة، مع الأخذ في الاعتبار أوجه عدم اليقين التي يمكن أن تؤثر على رحلتهم.

تستخدم محاكاة مونت كارلو خوارزميات لسحب عينات عشوائية بشكل متكرر من بيانات معينة بناءً على افتراضات محددة. تُولِّد هذه العملية نتائج محتملة متعددة، يمكن أن تُعرف باسم المسارات، هذه الاحتمالات “مسارات” مشتقة من البيانات المدخلة و الافتراضات الموضوعة. حيث توضح هذه المسارات احتمالات حدوث هذه النتائج. تعمل الافتراضات كقواعد إرشادية للمحاكاة لضمان دقة النمذجة.

كثيراً ما يتم استخدام محاكاة مونت كارلو لمحاكاة المشاكل المعقدة أو تقدير المتغيرات عندما تكون عينات البيانات محدودة. إن قدرة المحاكاة على نمذجة أوجه عدم اليقين وتقديم نتائج احتمالية تجعلها أداة متعددة الاستخدامات في إدارة المخاطر في مختلف المجالات، مما يساعد المؤسسات على فهم المخاطر المحتملة والاستعداد لها بشكل أفضل.

فيما يلي أمثلة موجزة عن كيفية استخدام محاكاة مونت كارلو لتحليل أنواع مختلفة من المخاطر المالية (مخاطر السوق، ومخاطر الائتمان والمخاطر التشغيلية):

- مخاطر السوق

تلعب محاكاة مونت كارلو دورًا حيويًا في إدارة مخاطر السوق من خلال العديد من التطبيقات الرئيسية. فهي تقدر القيمة المعرضة للخطر (VaR) من خلال محاكاة العديد من سيناريوهات السوق المستقبلية المحتملة، وتُجري اختبارات الجهد تحت افتراض الظروف القصوى، وتعمل على تحقيق أفضل توازن بين المخاطر والعوائد. بالإضافة إلى ذلك، يتم استخدام المحاكاة لتسعير المشتقات المالية المعقدة عندما تكون الحلول التحليلية غير متوفرة، وتساعد في إدارة مخاطر السيولة من خلال محاكاة حالات العجز المحتملة، وتسهل تحليل السيناريوهات لتقييم تأثير الظروف المتغيرة للسوق. وعلاوة على ذلك، فإنه يضمن الامتثال التنظيمي من خلال تقييمات تفصيلية للمخاطر ولنتائج اختبارات الجهد، وتختبر استراتيجيات التحوط لتقييم فعاليتها في بيئات السوق المختلفة.

- مخاطر الائتمان

في إدارة مخاطر الائتمان، يكون التطبيق بمحاكاة احتمالات التخلف عن السداد للأطراف المتعاقدة أو النظيرة، والتعرض للمخاطر المحتملة لمحافظ القروض أو السندات. على سبيل المثال، يمكن للبنك محاكاة سيناريوهات اقتصادية مختلفة وتأثيرها على قدرة المقترضين على سداد القروض. من خلال دمج متغيرات مثل المؤشرات الاقتصادية (على سبيل المثال، نمو الناتج المحلي الإجمالي ومعدلات البطالة) والعوامل الخاصة بالمقترضين (على سبيل المثال، التصنيفات الائتمانية والاتجاه السائد للقطاع)، يمكن لمحاكاة مونت كارلو تقدير التوزيع الاحتمالي لخسائر الائتمان. ويساعد هذا في تحديد التسعير المعدَّل بناء على المخاطر، وتخصيص مخصصات لخسائر القروض المحتملة، واختبار قدرة المحفظة على الصمود أمام الأحداث الائتمانية السلبية.

- المخاطر التشغيلية

تُعد هذه الأداة قيّمة لتقييم المخاطر التشغيلية، مثل مخاطر الخسائر المالية الناجمة عن عدم كفاءة أو فشل العمليات الداخلية أو ضعف الأنظمة الموضوعة أو العوامل البشرية. على سبيل المثال، يمكن لشركة صناعية استخدام محاكاة مونت كارلو لنمذجة الاضطرابات المحتملة في الإنتاج بسبب أعطال المعدات أو التأخير في سلسلة التوريد أو مشاكل القوى العاملة. من خلال محاكاة هذه السيناريوهات التشغيلية وتأثيراتها على مخرجات الإنتاج والتكاليف، يمكن للشركة تحديد المخاطر المالية المرتبطة بالاضطرابات التشغيلية. يتيح ذلك وضع استراتيجيات استباقية لإدارة المخاطر.

من المهم ملاحظة أن هذه الأمثلة ليست شاملة لجميع استخدامات المحاكاة. فبالإضافة إلى الأمثلة المذكورة أعلاه، يمكن تطبيق المحاكاة على مجالات أخرى مختلفة. على سبيل المثال، يمكن استخدامها لنمذجة المنحنى الآجل واختبارات الجهد المتعلقة به (أي توقع القيم المستقبلية لأسعار الفائدة أو المتغيرات المالية الأخرى في ظل ظروف حادة، وهي سيناريوهات افتراضية تمثل تحركات السوق القصوى)، أو تقدير التعرض المستقبلي المحتمل (PFE) في سيناريوهات مختلفة للسوق. على سبيل المثال، قد تستخدم إحدى المؤسسات المالية محاكاة مونت كارلو لنمذجة التعرض المستقبلي المحتمل (PFE)، والتي تُستخدم لتقدير الحد الأقصى للخسارة التي يمكن أن تتكبدها المؤسسة المالية خلال فترة زمنية محددة وبنسبة ثقة معينة، وهذا يجعلها أداة قوية في العديد من المجالات.

مزايا وعيوب محاكاة مونت كارلو

لكل أداة رياضية أو إحصائية مزايا وقيود متأصلة، بغض النظر عن قوة فعاليتها أو دقتها. من هذه العوامل توفر البيانات الموثوقة، ومحدودية المعالجات الحاسوبية، وضرورة وضع العديد من الافتراضات المعقدة. فيما يلي بعض المزايا والقيود الرئيسية لمحاكاة مونت كارلو:

- مزايا المحاكاة

- القدرة على معالجة وتحليل الحالات المعقدة والغير مؤكدة

فهي تسمح بإدراج متغيرات عدة ومحاكاة أوجه عدم اليقين الخاصة بها، مما يوفر تصويرًا أكثر واقعية للنظام المنمذج. على سبيل المثال، يمكن أن تتضمن متغيرات مثل أسعار الفائدة وتقلبات السوق في نموذج المحاكاة، مما يمكّن صانعي القرار من فهم مجموعة من النتائج المحتملة واتخاذ قرارات مبنية على دراية ودراسة.

- القدرة على إنتاج مجموعة واسعة من السيناريوهات المختلفة بسرعة

من خلال تنفيذ الآلاف أو حتى الملايين من عمليات المحاكاة بسرعة عالية نسبيًا، يمكن لصناع القرار الحصول على فهم شامل للنتائج المحتملة واحتمالاتها. هذه القدرة لا تقدر بثمن لتقييم المخاطر واتخاذ قرارات مستنيرة.

3. تحليل السيناريوهات المتعددة

يوفر إطارًا قويًا لتحليل السيناريوهات، حيث يساعد ذلك على تحديد الأولويات من خلال تحديد العوامل الرئيسية وتقييم تأثيرها على المخرجات من خلال تغيير المدخلات المختلفة. وهذا أمر بالغ الأهمية للنظم المعقدة ذات العلاقات المترابطة والغير واضحة بين المتغيرات.

- عيوب المحاكاة

- ضرورة وضع افتراضات دقيقة وصحيحة

تعتمد دقة عمليات محاكاة مونت كارلو على صحة الافتراضات ودرجة التبسيط المطبقة في النموذج. حيث يمكن أن تؤدي الافتراضات الغير المتسقة أو النماذج المفرطة في تبسيط الافتراضات إلى نتائج محاكاة غير دقيقة أو خادعة.

- متطلّبة حسابيًا

تتطلب المحاكاة إجراء العديد من الخطوات الرياضاية والاحصائية المتكررة، وهو ما قد يتطلب الكثير من العمليات الحسابية ويستغرق وقتاً طويلاً. وتؤدي زيادة تعقيد الافتراضات الموضوعة ووجود عدد كبير من المتغيرات المدخلة إلى زيادة الاحتياجات الحسابية، مما قد يحد من جدوى محاكاة مونت كارلو في بعض التطبيقات.

مونت كارلو والمشتقات المالية كمثال

يتطرق هذا القسم إلى تطبيق عملي لمحاكاة مونت كارلو غالبًا ما أواجهه في عملي. ويتضمن المثال تقييم التعرض في عقود المشتقات المالية كمقايضة أسعار الفائدة، وتحديداً يتم استخدام محاكاة مونت كارلو لتحليل تحركات القيمة السوقية لعقود مقايضة أسعار الفائدة ومحاكاة سيناريوهات متنوعة لتقييم التغيرات الممكنة.

في هذا السياق، نقوم بمحاكاة تقلبات القيمة السوقية لعقود مقايضة أسعار الفائدة التي تمتد لخمس سنوات، استنادًا إلى سعر الفائدة الربع السنوي السائد (3M-SAIBOR)، والهدف من ذلك هو توضيح تأثير السيناريوهات المختلفة الناجمة عن تقلبات السايبور على قيمة المقايضة في منتصف المدة. تقوم محاكاة مونت كارلو بأخذ عينات عشوائية لمحاكاة النتائج المحتملة، مع الأخذ في الاعتبار معايير مثل تقلبات أسعار الفائدة ومتغيرات السوق. من النموذج المستخدم للتسعير (استنادًا إلى محاكاة مونت كارلو) ومقاييس التعرض، يبلغ عدد النتائج المحتملة التي تمت محاكاتها أكثر من 10,000 مسار مختلف لتوضيح التوزيع المحتمل للقيمة السوقية لعقد المقايضة في المستقبل.

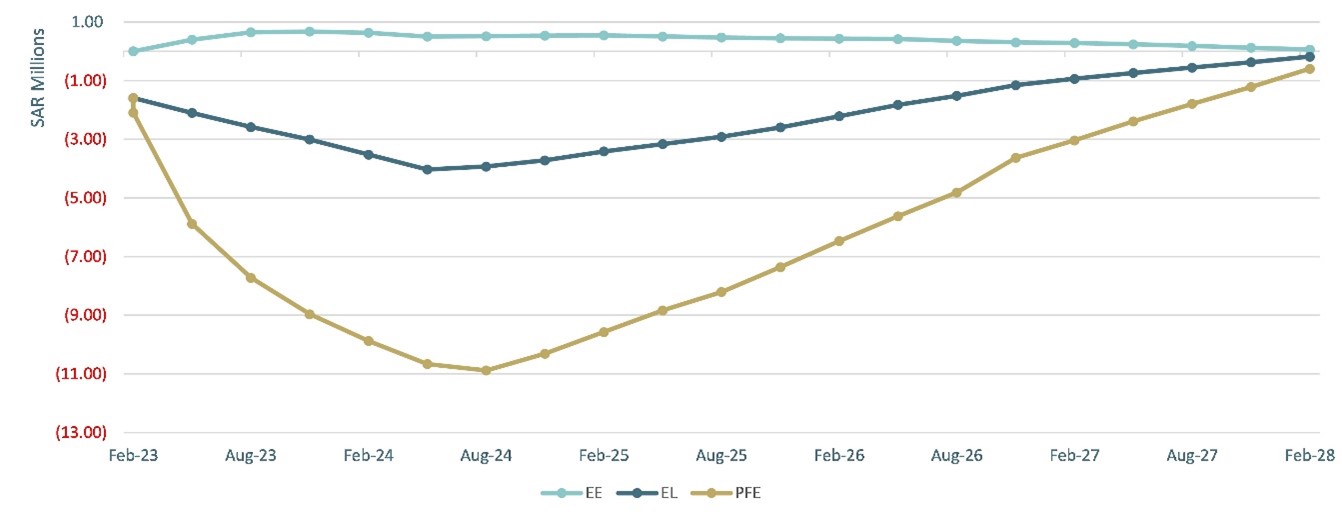

يوضح الرسم البياني أعلاه ثلاثة مقاييس رئيسية فقط مستخرجة من محاكاة مونت كارلو؛ وهذه المقاييس هي

- التعرض المستقبلي المحتمل (PFE): وهو مقياس لأسوأ سيناريو لتغيرات القيمة السوقية لعقد المقايضة من خلال تطبيق مستوى ثقة 95%.

- التعرض المتوقع (EE): يشير إلى القيمة الموجبة المتوقعة للقيمة السوقية لعقد المقايضة طوال مدة العقد.

- الخسارة المتوقعة (EL): يشير إلى القيمة السالبة المتوقعة للقيمة السوقية لعقد المقايضة طوال مدة العقد.

للتوضيح، تم رسم المقاييس الرئيسية فقط، على الرغم من أن نتائج المحاكاة يمكن أن تعرض 10,000 نتيجة لتحركات القيمة السوقية لعقد مقايضة أسعار الفائدة. كما هو موضح بالنسبة للتعرض المستقبلي المحتمل (PFE)، هناك احتمال بنسبة 5% أن تصل قيمة العقد إلى حوالي سالب 11 مليون ريال سعودي بحلول أغسطس 2024. من ناحية أخرى، يشير ملف التعرض المتوقع (EE) إلى أن القيمة السوقية يمكن أن تصل إلى حوالي موجب 673,000 ريال سعودي بحلول نوفمبر 2023.

محاكاة مونت كارلو ومستقبل المخاطر المالية

تُعد محاكاة مونت كارلو أداة نمذجة مهمة وفعالة في إدارة المخاطر المالية، وهي معروفة بقدرتها على تقييم المخاطر المالية المحتملة من خلال محاكاة سيناريوهات مختلفة وتوقع تأثير عوامل المخاطر المختلفة على المحافظ أو الاستراتيجيات المالية. فالأداة تتعامل بفعالية مع الظروف المعقدة من خلال إدراج متغيرات عدة، وتقدم تصويرًا معقولاً للنتائج المحتملة وتساعد على تحليل البيانات واستيعاب التقلبات الاقتصادية والمالية في الأسواق.

يعد تطبيق الأدوات الرياضية والإحصائية في إدارة المخاطر المالية أمرًا ضروريًا وقيّمًا بشكل متزايد، حيث يوفر تحليلات موضوعية تمكّن صانعي القرار من اتخاذ قرارات مهمة وحاسمة لأعمالهم مبنية على دراية ودراسة. ومع ذلك، ينبغي استخدام هذه الأدوات عندما تتمكن المؤسسة من تخصيص الموارد المناسبة بكفاءة، بما يضمن توفير القيمة المضافة المرغوبة ولتساعدهم على تحقيق الأهداف التجارية والاقتصادية للمؤسسة.