اعتبارات لإدارة الخزينة بشكل فعَال في عام 2024

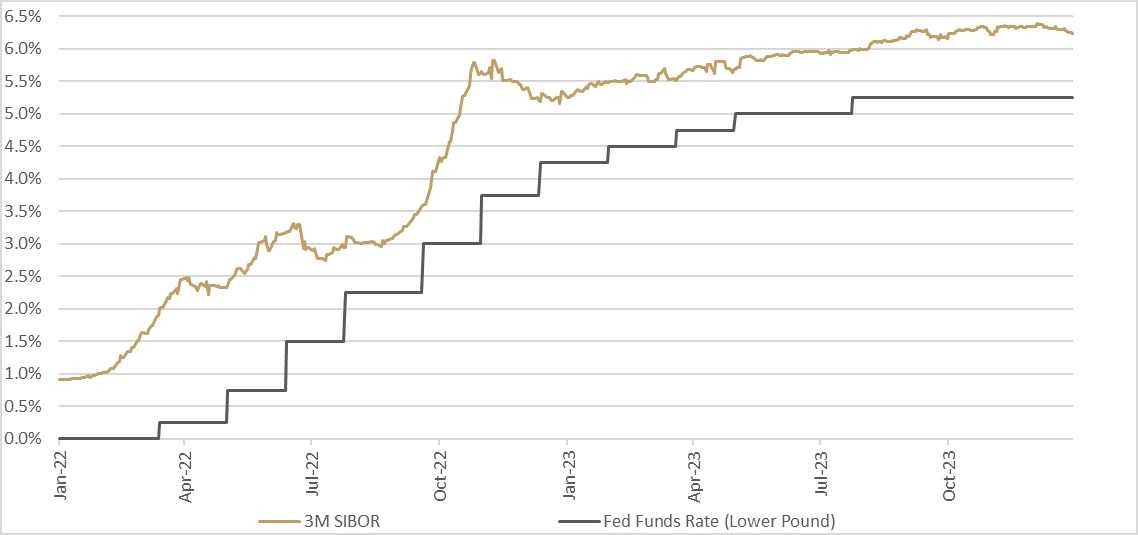

كان من المتوقع أن يكون عام 2022 هو العام الأول الذي من المفترض أن تعود فيه الأسواق إلى ما يعتبر “طبيعيًا” بعد حقبة كوفيد التي تطلَبت أسعار فائدة منخفضة للغاية لتحفيز الأسواق والتضخم المنخفض باستمرار في ذلك الوقت. ومع ذلك، فقد جاء ذلك العام بواقع جديد، حيث ارتفع التضخم في الولايات المتحدة ودول أخرى حول العالم إلى أعلى مستوى له منذ 40 عامًا وبلغ ذروته عند 9.1٪ في الولايات المتحدة بينما تخطَى الـ 10% في عدَة بلدان حول العالم. خلال العام نفسه، ارتفعت أسعار الفائدة في الولايات المتحدة بنسبة 400٪ حيث بدأ الاحتياطي الفيدرالي في مكافحة التضخم لخفضه إلى هدف 2٪، واستمرت الرحلة حتى عام 2023 لتصل أسعار الفائدة إلى أعلى مستوى لها منذ عام 2007. وكما هو متوقع، فإن هذه الارتفاعات انعكست على سوقنا المحلي في المملكة كما هو موضح في الرسم البياني أدناه الذي يوضح ارتفاع معدل الفائدة الخاص بالفيدرالي خلال العامين الماضيين حيث انتقل من الصفر تقريبًا في الربع الأول من عام 2022 إلى النطاق الحالي البالغ 5.25٪ إلى 5.50٪. وفي الوقت نفسه، حذت أسعار الفائدة المحلية حذوه. حيث تجاوز السايبور لثلاث أشهر حاجز الـ 6% هذا العام كأعلى مستوى منذ أكثر من 20 عاماً.

ومع دخولنا عام 2024، تستعد الأسواق للتأقلم مع تغيير الاتجاه من قبل الاحتياطي الفيدرالي الأمريكي، حيث تم ابقاء أسعار الفائدة ثابتة في الاجتماعات الثلاثة الأخيرة بعد عامين تقريبًا من الارتفاعات، وكانت آخر زيادة حدثت في يوليو 2023. ومن ناحية أخرى، فقد انخفض الدولار الأمريكي في الأشهر الأخيرة بعد ما أبداه الاحتياطي الفيدرالي من تحول إلى موقف أكثر حزمًا. قبل ذلك، كانت العملة الأمريكية في ارتفاع على مدار العامين الماضيين بالتزامن مع رفع أسعار الفائدة من الاحتياطي الفيدرالي، وقد وصل مؤشر الدولار (DXY)، الذي يقيس الدولار الأمريكي مقابل سلة من ست عملات رئيسية، إلى أعلى مستوى له منذ 20 عامًا في سبتمبر 2022. ولهذه التقلبات في أسعار العملات أثر على أسعار السلع الأساسية التي تتأثر أيضًا بالتحديات التي تواجهها سلاسل الإمداد والعوامل الجيوسياسية الأخرى.

هذه العوامل مجتمعة تستدعي الاهتمام من قبل مسؤولي الخزينة عند إدارة التعرضات الخاصة بمخاطر السوق. ومع بداية العام الجديد، سألقي بعض الضوء على ثلاث اعتبارات تتعلق بهذه المخاطر.

بيئة أسعار فائدة مرتفعة طويلة الأمد

على الرغم من ابقاء الاحتياطي الفيدرالي الأمريكي أسعار الفائدة ثابتة وأشارته إلى ثلاث تخفيضات في عام 2024، إلا أن هناك احتمال بنسبة 83.5٪ أنه سيقوم بالحفاظ على أسعار الفائدة ثابتة في الاجتماع الأول لعام 2024، والذي سيعقد في 31 يناير، وفقًا لـ CME FedWatch. من ناحية أخرى، يتباطأ التضخم ويقترب من هدف الاحتياطي الفيدرالي، حيث بلغ معدل التضخم الأخير، المقاس بمؤشر أسعار المستهلك (CPI)، 3.14٪. ومع ذلك، لا يزال البنك عازماً على تحقيق هدفه البالغ 2%. صرح رئيس الاحتياطي الفيدرالي جيروم باول أن “التضخم لا يزال مرتفعًا للغاية، وأن بضعة أشهر من البيانات الجيدة ليست سوى بداية لما سيتطلبه الأمر لبناء الثقة في أن التضخم يتحرك نحو الانخفاض بشكل مستدام نحو هدفنا”.

وتميل أسعار الفائدة المرتفعة إلى زيادة جاذبية الحفاظ على المدخرات نظرا للفرصة التي توفرها لتحقيق عوائد عالية لم تكن متاحة في العقد الماضي. ومع ذلك، فإن تركيزنا هنا سيكون على تكاليف الاقتراض المرتفعة. قبل الدورة الحالية من ارتفاع أسعار الفائدة، ربما اعتقدت بعض الشركات التي أبرمت اتفاقيات مقايضة أسعار الفائدة (Swaps) أنه قرار خاطئ لأنها كانت تقوم بالتحوط في بيئة أسعار فائدة منخفضة، مايترتب عليه فجوة مالية بالسالب (أي أن سعر المقايضة أعلى من معدل الفائدة المرجعي). ومع ذلك، فهم يحصدون الآن فوائد مثل هذا القرار الذي ساعد في حماية قوائم الدخل من تقلبات الأسواق، وهو الهدف الرئيسي للتحوط. ومع ذلك، لا ينبغي للشركات أن تحاول تحديد توقيت السوق واتخاذ قرارات التحوط الخاصة بها كرد فعل على تحركات الأسواق. ويجب أن تستند مثل هذه القرارات إلى مؤشرات أداء رئيسية واضحة، كمعدل تغطية الفائدة (ICR) ونطاق نسبة الدين الثابت إلى المتغير (fixed to float).

إدارة مخاطر أسعار الصرف

لتغيرات أسعار الفائدة تأثير مباشر على أسعار صرف العملات، كما أن الاختلاف في السياسات النقدية من قبل البنوك المركزية يمكن أن يزيد من هذه التقلبات. في وقت سابق من عام 2023 على سبيل المثال، وصل اليورو إلى أعلى مستوى خلال 15 عامًا مقابل الين الياباني، حيث قام البنك المركزي الأوروبي (ECB) برفع أسعار الفائدة على غرار ما يحدث في الولايات المتحدة، بينما كان البنك المركزي في اليابان (BoJ) مستمرًا بالتزامه بالسياسة النقدية فائقة التيسير.

لكي تتمكن المنشأة من إدارة تعرضها لمخاطر العملة، فإنها تحتاج إلى تحديد ماهية التعرضات التي تواجهها. سيكون للتحويل بين العملات تأثير على الميزانية العمومية بالنسبة للشركات التي تمتلك أصولًا أجنبية في قوائمها المالية. ومن ناحية أخرى، هناك تعرضات العملة الخاصة بالمعاملات الماليةالناتجة عن تدفقات نقدية بعملة أجنبية والأثر هاهنا يكون على قائمة الدخل. من المهم تحديد نوع التعرض لمخاطر العملة، وتحديد الحد الأدنى المقبول لمواجهة مثل هذا التعرضات ونسبة التحوط المستهدفة، من أجل إدارة التعرض للعملات الأجنبية بشكل صحيح والتخفيف من التأثير السلبي الناتج عن تقلُبات الأسواق.

التقلبات في أسعار السلع

هناك العديد من العوامل التي تسبب التقلبات في أسعار السلع الأساسية. تعد سلاسل الإمداد أحد هذه العوامل، حيث يبدو لسوء الحظ أنه قد أصبح من الشائع في العامين المنصرمين أن تواجه سلاسل الإمداد أنواعًا مختلفة من الاضطرابات، بدءًا من عمليات الإغلاق بسبب فيروس كورونا إلى الاضطرابات الجيوسياسية مثل الصراع الروسي الأوكراني. وتؤدي هذه العوامل إلى زيادات في أسعار السلع الأساسية مضاعفة الأثر السلبي لارتفاعات التضخم. هذه التقلبات قد تتسبب بآثار سلبية على العمليات الخاصة ببعض الشركات حيث إنها قد تتسبب بالحد من إمكانية الوصول إلى بعض المواد أو السلع، وقد يمتد الأثر أيضًا التدفقات النقدية، تعريض قائمة الدخل للتقلبات من خلال تكلفة المبيعات (COGS)، مما قد يؤثر في النهاية على هوامش الربح.

ويمكن تحقيق الحماية من التقلبات في أسعار السلع الأساسية من خلال أدوات المشتقات مثل العقود الآجلة وعقود المقايضات والخيارات أو عن طريق تثبيت الأسعار مع الموردين لفترات محددة. وفي كلتا الحالتين، يجب أن يكون لدى المنشأة إطار وأهداف واضحة لإدارة المخاطر فيما يتعلق بإدارة مخاطر أسعار السلع الأساسية.

الخلاصة

إن التعامل مع ديناميكيات السوق المختلفة وتقلباته يجب أن يكون مُدعّمًا بسياسة تحوط تشمل أهداف الكيان المتعلقة بإدارة المخاطر، سواء كانت حماية من تكاليف الاقتراض المتغيرة أو التعرضات الخاصة بأسعار الصرف. فإنه من الضروري أن تتضمن السياسة منهجية واضحة لتحديد وقياس وإدارة المخاطر المالية ذات الصلة بطريقة تتوافق مع الأهداف المالية الاستراتيجية للمنشأة وقدراتها التشغيلية.