حيرة المهمة الثنائية لنظام الاحتياطي الفيدرالي

عندما يدلي أعضاء النظام الاحتياطي الفيدرالي بتصريحاتهم، فإن الأسواق العالمية تنصت وتهتم. يمكن أن يهيمن الأعضاء على أكبر اقتصاد في العالم من خلال التحكم في توافر الأموال والائتمان وتكلفتهما. لذلك، غالبًا ما يثير خلافهم حول الموقف الأمثل للسياسة النقدية تقلبات غير معتادة في السوق. في هذه المقالة، نستكشف سوياً بداية ظهور السياسة النقدية في الولايات المتحدة، ونشرح المهمة الثنائية لنظام الاحتياطي الفيدرالي، ونحدد الوضع الحالي لأهدافه ونسأل: كيف يمكننا قراءة إجراءات وبيانات نظام الاحتياطي الفيدرالي بشكل أفضل لاتخاذ قرارات تحوطية؟ وهل ينبغي علينا ذلك؟

هل يتوجب على البنوك المركزية التدخل في الأسواق؟

النقاش حول ما إذا كانت الحكومات بحاجة إلى التدخل لتحقيق الاستقرار المالي هو نقاش قائم لقرون. في القرن الثامن عشر، اقترح آدم سميث وعلماء الاقتصاد الكلاسيكيون أن الأسواق تعمل بشكل أفضل عند إعطائها الحرية لأن آلية الأسعار ستعمل بمثابة “اليد الخفية” لتنظيم الاقتصادات وخلق الاستقرار المالي على المدى الطويل. لم توافق المدرسة الكينزية(التي تلت جون مينارد كينز في أوائل القرن العشرين) حيث حثت الاقتصاديات الكينزية إلى التدخل من خلال التحكم بالإنفاق الحكومي (السياسة المالية) لدفع عجلة التنمية الاقتصادية.

وقد ظهرت كلاً من المدرسة الكلاسيكية الحديثة والمدرسة النقدية في سبعينيات القرن الماضي استجابةً لفشل الاقتصاد الكينزي في تفسير الركود التضخمي (حالة اقتصادية تتسم بمعدل تضخم مرتفع، ونمو اقتصادي بطيء، ومعدلات بطالة مرتفعة باستمرار). وقد أجبر انتقادهم الكينزيين على إعادة التفكير في الأمر. في الوقت الحالي، لا يزال المستوى المطلوب للتدخل الحكومي محل نقاش، ولكن يتفق معظم الاقتصاديين الآن على أن تحقيق الاستقرار المالي يعد أمرًا مستحيلاً دون سيطرة الحكومة على السياسات المالية والنقدية.

نظام الاحتياطي الفيدرالي الأمريكي

بينما يوجه كل من الفرعين التنفيذي والتشريعي للحكومة السياسة المالية للولايات المتحدة، يدير نظام الاحتياطي الفيدرالي السياسة النقدية. يتألف نظام الاحتياطي الفيدرالي من ثلاث كيانات رئيسية: مجلس الاحتياطي الفيدرالي وبنوك الاحتياطي الفيدرالي واللجنة الفيدرالية للسوق المفتوحة (اللجنة). سنركز على اللجنة، باعتبارها الكيان الذي يضع السياسة النقدية للولايات المتحدة وفقًا للتفويض الممنوح له من الكونجرس لتعزيز الحد الأقصى من التوظيف، وتثبيت الأسعار، والمحافظة على معدلات فائدة معتدلة على المدى الطويل في الاقتصاد الأمريكي.

تتألف اللجنة من سبعة عشر عضوًا يهدفون لتحقيق المهمة الثنائية لزيادة التوظيف وتثبيت الأسعار (يُقاس بالتغير السنوي في مؤشر أسعار نفقات الاستهلاك الشخصي (Personal Consumption Expenditure “PCE”)، وليس مؤشر أسعار المستهلك Consumer Price Index “CPI”)). تهدف اللجنة عادةً لتحقيق معدل بطالة لا يتجاوز 4٪ وهدف تضخم سنوي بنسبة 2٪ أو أقل. وفي بعض الأحيان، تسمح اللجنة بارتفاع التضخم إلى نسبة أعلى من 2٪ مقابل معدل بطالة أقل. وبطبيعة الحال، تمثل المهمة الثنائية تحديًا نظرًا لأن الهدفين مرتبطان سلبًا (أي أن انخفاض معدلات البطالة يعزز القوة الشرائية ويسفر عنه ارتفاع معدل التضخم). لتحقيق أهدافها والحفاظ عليها، تتدخل اللجنة في الأسواق إما باتخاذ سياسة نقدية توسعية (خفض معدل الأموال الفيدرالية، وتوسيع حجم شراء الأصول، وخفض متطلبات احتياطي البنك) أو انكماشية (التصرف على النقيض من ذلك).

تعافي الاقتصاد الأمريكي بعد جائحة فيروس كورونا (كوفيد-19)

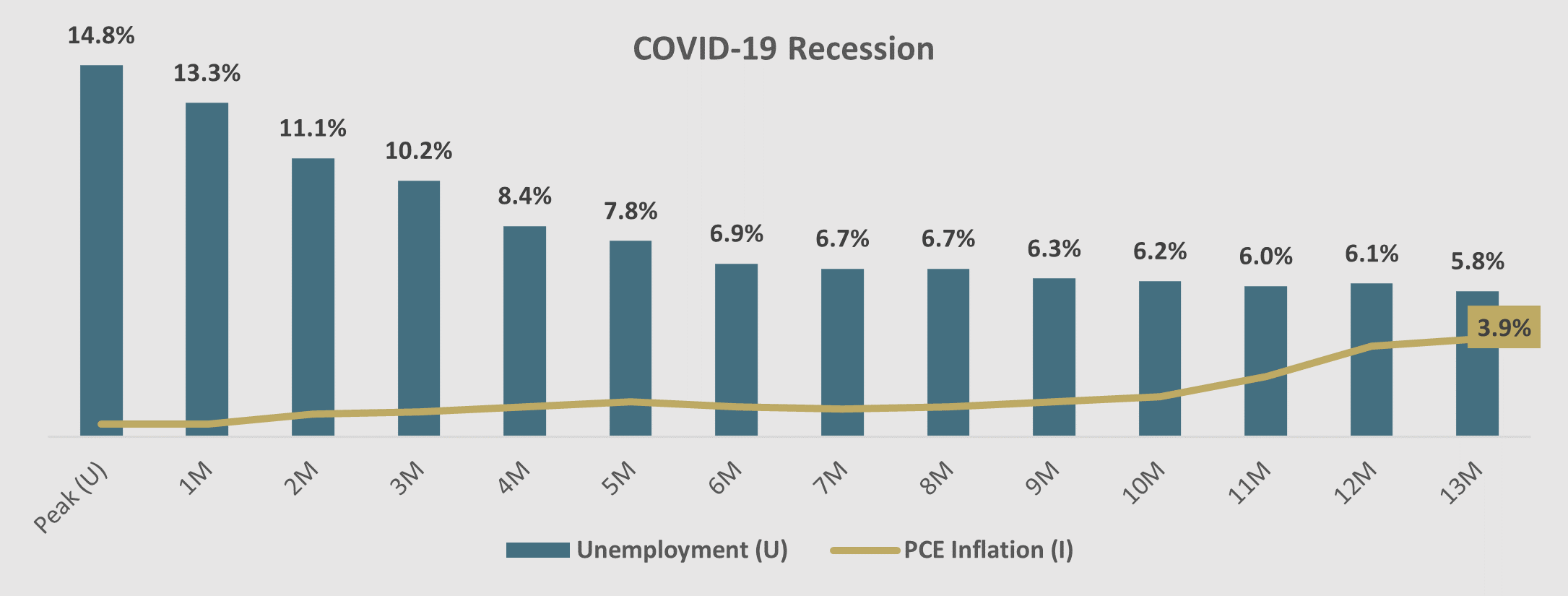

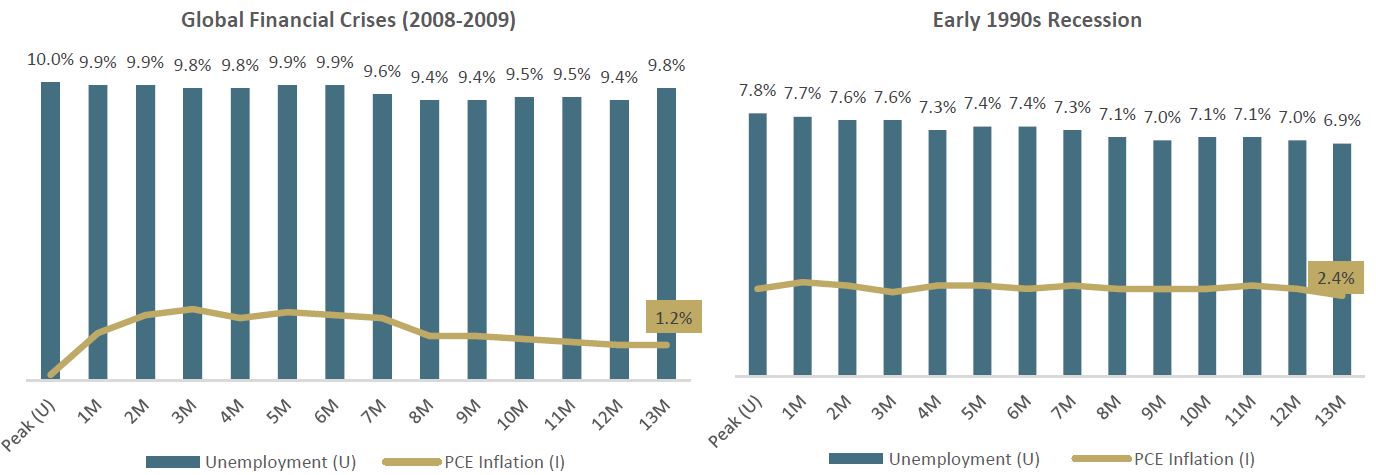

خلال الأيام الأولى للجائحة، انتشرت التوقعات بشأن شكل التعافي الاقتصادي. توقع البعض حدوث تعافي سريع على شكل حرف V حيث يتغلب الاقتصاد بسرعة على العوائق في النمو. وتوقع آخرون تعافياً أطول على شكل حرف U، في حين توقع البعض تعافياً على شكل حرف L يتضمن عدة سنوات قبل عودة الإنتاجية إلى مستوياتها قبل الجائحة. في الآونة الأخيرة، توقع خبراء الاقتصاد تعافياً على شكل حرف K، حيث تتعافى بعض القطاعات بينما تستمر قطاعات أخرى في التراجع. فيما يلي مقارنة بين معدلات البطالة والتضخم وفق مؤشر أسعار نفقات الاستهلاك الشخصي في الأشهر الثلاثة عشر التالية لحالات الركود الثلاثة، بدءًا من ذروة البطالة:

كما توضح الرسوم البيانية، على الرغم من بقاء معدلات البطالة خارج النطاق المستهدف من قبل اللجنة الفيدرالية للسوق المفتوح ، فإن نمو الوظائف بعد جائحة فيروس كورونا (كوفيد-19) كان أسرع بكثير من فترات الركود السابقة. ولكن دفع التعافي الاقتصادي السريع مؤشر نفقات الاستهلاك الشخصي بعيدًا عن هدف اللجنة الفيدرالية للسوق المفتوحة البالغ 2٪. ومثل هذا التناقض يتحدى صناع القرار في السياسة النقدية.

اجتماع اللجنة الفيدرالية للسوق المفتوحة

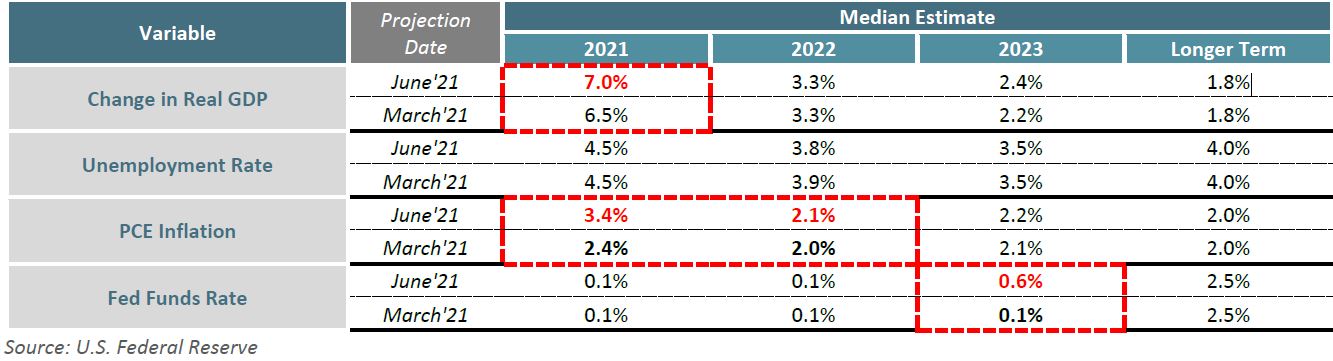

يعقد أعضاء اللجنة ثمانية اجتماعات منتظمة في السنة. الغرض منها هو استعراض موقف السياسة النقدية وتحديثها وتقديم “التوجيه الاستشرافي” بشأن السياسة النقدية اعتمادًا على تقديرهم للتوقعات الاقتصادية. وقد كان الاجتماع الأخير في 15 و16 من شهر يونيو عام 2021م. قرر الأعضاء الإبقاء على معدل الفائدة الأساسي دون تغيير عند نطاق 0-0.25٪ وبرنامج شراء الأصول كما هو عند 120 مليار دولار. لكنهم حدثوا توقعاتهم لمعدل فائدة الفيدرالي للتنبؤ برفع أسعار الفائدة مرتين على الأقل في عام 2023م. عادة ما تزداد تقلبات السوق قبل اجتماعات اللجنة الفيدرالية للسوق المفتوحة، خاصة عندما يكون كِلا المستهدفين بعيدان عن الهدف. يوجد أدناه أحدث جدول لـ”متوسط” التوقعات الاقتصادية لنظام الاحتياطي الفيدرالي:

كما هو موضح في التوقعات أعلاه، يتوقع الاحتياطي الفيدرالي الآن أن يصل معدل التضخم إلى 3.4٪ في عام 2021م ثم يتراجع بحلول عام 2022م. كما تم تعديل توقعات التغيير في الناتج المحلي الإجمالي الفعلي بالزيادة إلى 7.0٪ بينما يتوقع وصول معدل فائدة الفيدرالي إلى 0.6٪ في عام 2023.

كيف يمكن أن تؤثر توقعات اللجنة الفيدرالية للسوق المفتوحة على قرارات إدارة المخاطر؟

يجب على قراء توقعات اللجنة الفيدرالية للسوق المفتوحة أن يفرقوا بين ما تستطيع اللجنة السيطرة عليه وما لا يمكنها السيطرة عليه. تتحكم اللجنة بالسياسة النقدية بهدف التأثير على سلوك المستهلكين لتحقيق المستويات المستهدفة والمطلوبة. ومع ذلك، فإن قراءة سلوك المستهلك معقدة و متعددة المتغيرات. على الرغم من السياسة التوسعية لنظام الاحتياطي الفيدرالي، والتي تشجع نظريًا على الإنفاق ولا تحث على الادخار، استمر معدل الودائع في البنوك الأمريكية في الارتفاع، لتصل إلى سبعة عشر تريليون دولار بحلول مايو 2021م. لذلك، من المهم أيضًا قياس تأثير السياسة النقدية على الأهداف الاقتصادية لتقدير قرار نظام الاحتياطي الفيدرالي التالي بشكل أفضل. وفي بيان صحفي عقب الاجتماع الأخير لمجلس الاحتياطي الفيدرالي، علق رئيس مجلس الإدارة باول على إمكانية الاخذ بمعطيات مخطط Dot) Plot)، وهو مخطط يشير إلى توقعات الأعضاء المستقبلية لمعدل أسعار الفائدة. وقد ذكر باول، “النقاط ليست متنبئًا جيدًا لتحركات الأسعار في المستقبل – لأنها غير مؤكدة إلى حد كبير. لا يوجد تنبئًا دقيقًا للأحداث – النقاط يجب أخذها بكثير من الشك”.

هناك طرق لا حصر لها لإدارة تعرض الشركة لمخاطر السوق. ومع ذلك، يمكن تصنيفها ضمن ثلاث مدارس: محافظة وديناميكية وانتهازية. بينما يسعى النهج المحافظ إلى أقصى قدر من الحماية ويقبل تحمل تكلفة التحوط، فإن النهج الانتهازي يهدف إلى تقليل تكاليف التحوط من خلال توقيت مرحلة الدورة الاقتصادية. ومع ذلك، تشترك جميع المدارس في نفس الهدف المتمثل في الحد من التباين في تعرضاتها للمخاطر لمستويات مقبولة. وكلما اقترب النهج من الانتهازية، زادت الموارد المطلوبة للتنبؤ بإتجاه السوق بشكل كافٍ.

لاحظنا أن بعض الشركات المحلية تحاول اتخاذ طريق مختصرة للتنبؤ بالاتجاهات الاقتصادية من خلال الاستناد إلى توقعات جهات معتبرة ، مثل الاحتياطي الفيدرالي. ومع ذلك، فإن الاستناد إلى توقعات نظام الاحتياطي الفيدرالي فحسب لاتخاذ قرارات تحوطية طويلة الأجل للشركات يعد نهجًا ضعيفًا من شأنه أن يفشل في الأوقات الضبابية. تعد توقعات نظام الاحتياطي الفيدرالي ديناميكية ويتم تحديثها بانتظام، مما يجعلها متنبئًا هشًا على المدى الطويل. يجب أن يأتي العنصر التوقعي في إدارة المخاطر دائمًا في المرتبة الثانية بعد ضمان حماية حدود المخاطر، والتي تتم بشكل مثالي و بموضوعية. بمجرد تحقيق حماية حدود المخاطر المرجوة، يمكنك بعد ذلك تبرير اتساع رقعة عمليات التحوط بناء على توقعاتك. ومع ذلك، يجب تحديد الآراء الذاتية بوضوح ويجب ألا تتجاوز أبدًا حدا معينا ومحدد مسبقًا من محفظة المخاطر.