نهاية اللايبور تقترب

قبل أكثر من عام، كتبت مقالا سلطت فيه الضوء على تطور حدث استثنائي له تداعيات مالية عالمية وآثاره المحلية (هل أنت مستعد لعالم دون معدل الإقراض لايبور؟). يعد مشروع الانتقال من سعر الفائدة بين البنوك في لندن (LIBOR) بمثابة تحدي ضخم لدرجة أن الكثيرين كانوا مشككين فيما إذا كان من الممكن تحقيقه حقا. منذ ذلك الحين، حدثت الكثير من التطورات والمشهد الحالي مختلف تماما عن المشهد الذي كنا عليه في ذلك الوقت. ستقدم هذه المقالة ملخصا لبعض المعالم الرئيسية التي تم تحقيقها والممارسات الحالية المحيطة بهذا المشروع. سأركز أكثر على سعر الفائدة المرجعي بين البنوك بالدولار الأمريكي نظرا لحضوره وتأثيره الأكبر في السوق المحلية.

إن نهاية السعر المرجعي لايبور كما نعرفه هي قاب قوسين أو أدنى، حيث إن حوالي أربعة أشهر هي فقط التي تفصلنا عن اليوم الرسمي الذي لن يتم فيه نشر هذا المعيار العالمي المهم على أساس تمثيلي. ما هو ملاحظ هنا هو أن بعض فئات اللايبور بالدولار الأمريكي ستظل تنشر بعد 30 يونيو من هذا العام، ولكن في ظل نظام اصطناعي غير تمثيلي. لا يقصد من سعر اللايبور الاصطناعي أن يكون بديلا مثاليا لسعر اللايبور الأصلي، بل هو تقريب عادل لما كان يمكن أن يكون عليه هذا المؤشر المرجعي إذا بقي دون انقطاع. سوف تشبه منهجية عمله تلك التي طبقت بالفعل على بعض من عقود الجنيه الإسترليني والين الياباني.

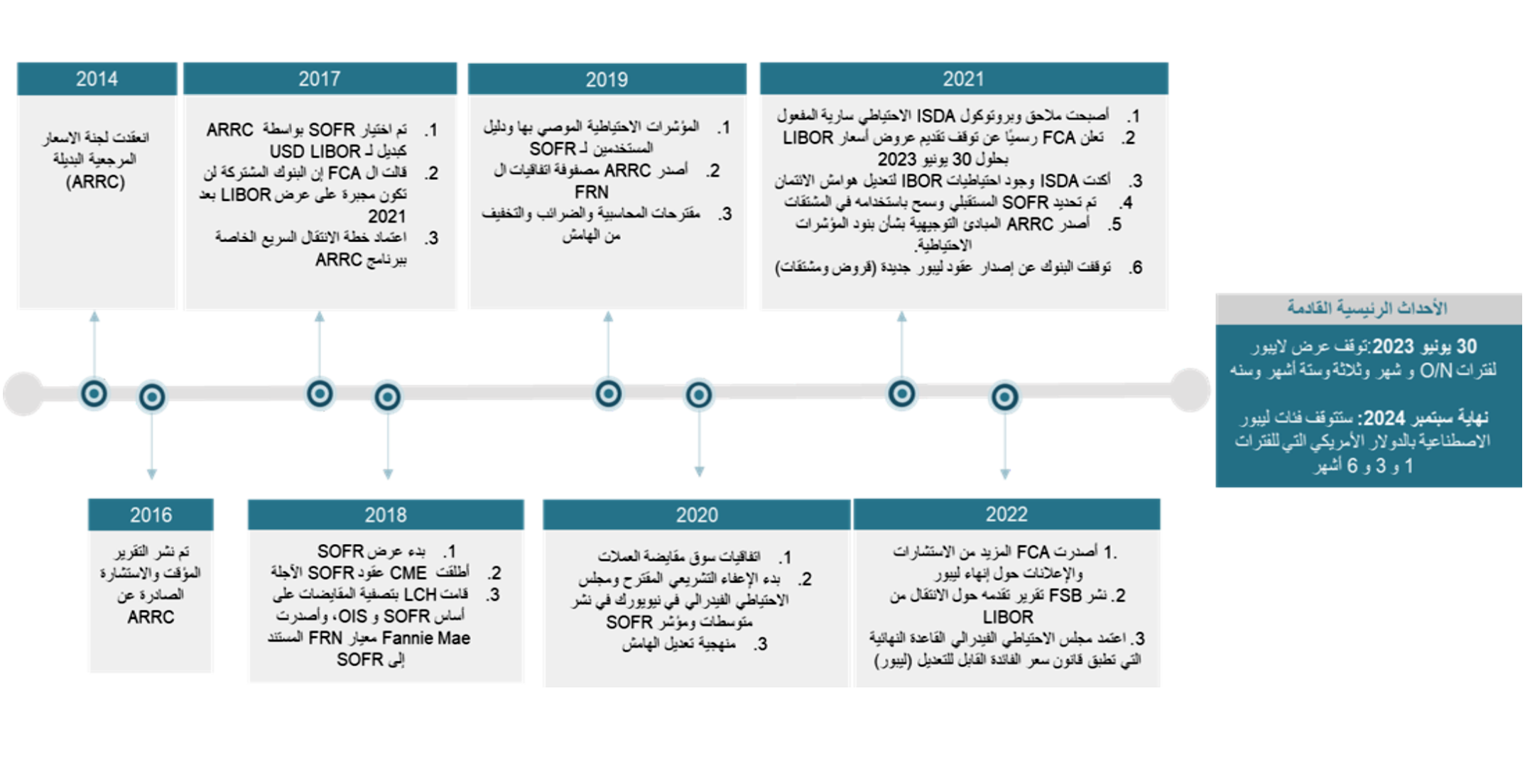

سوف يستخدم هذا النهج إصدارا معينا من معدل العائد الخالي من المخاطر (RFR)، من المحتمل أن يكون هذا المعدل هو Term SOFR بالنسبة للدولار الأمريكي، ومن ثم يضاف عليه الهامش ذي الصلة المحسوب من قبل الجمعية الدولية للمقايضات والمشتقات (ISDA). تم تصميمه كحل مؤقت للعقود القديمة المعقدة وليس للاستخدام في العقود الجديدة. تحقيقا لهذه الغاية، كانت الهيئة الرقابية البريطانية (FCA) صريحة بخصوص فئات سعر الفائدة لايبور على القروض ليوم واحد وكذلك السعر لمدة 12 شهرا بالدولار الامريكي والتي سيتوقف العمل بهما مع نهاية يونيو 2023. في حين اقترحت أن تتوقف الفئات لمدة 1 و3 و6 أشهر بشكلها الاصطناعي مع نهاية سبتمبر 2024. يسلط الجدول الزمني أدناه الضوء على بعض الأحداث الرئيسية منذ بدء هذا المشروع الضخم.

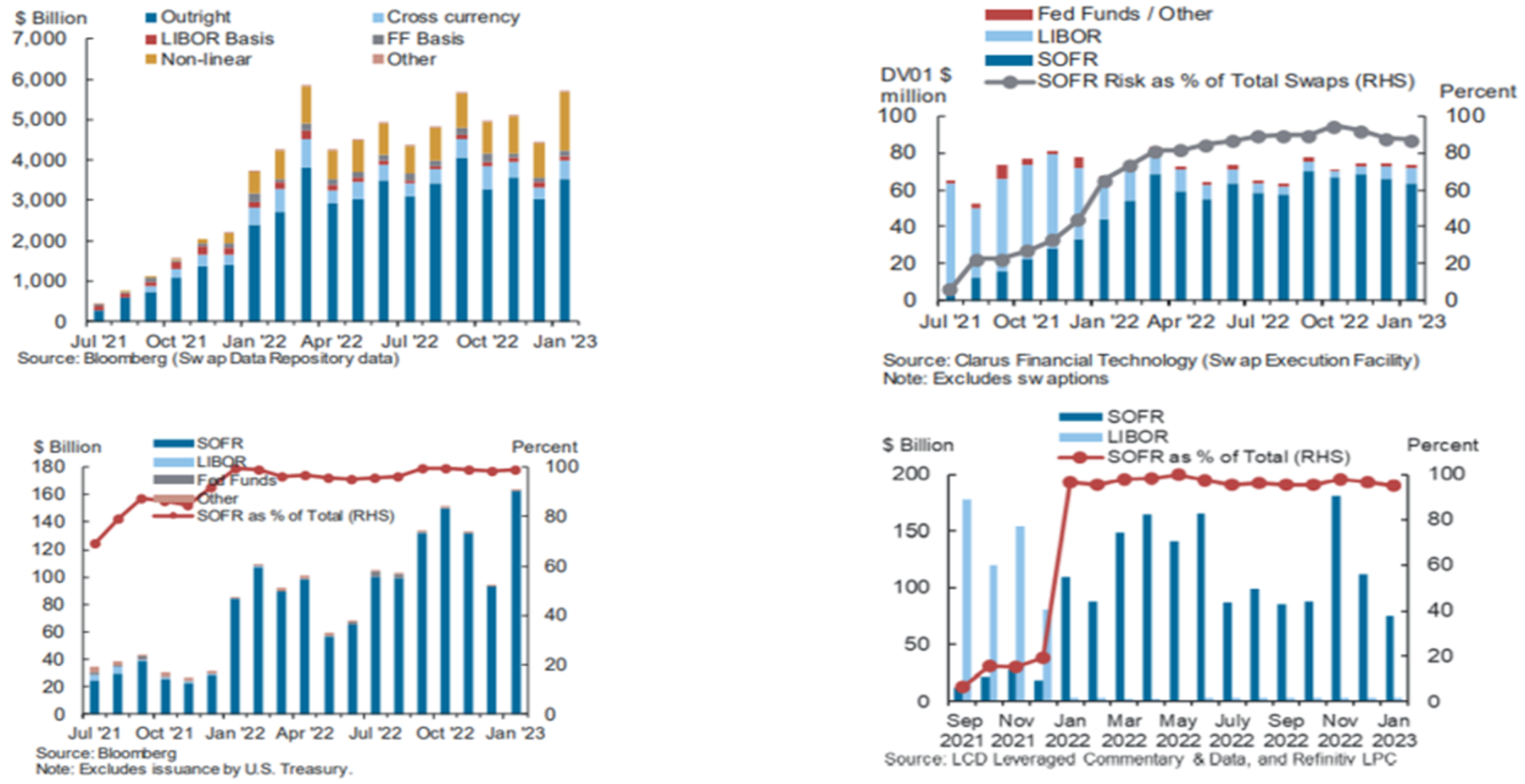

والأمر اللافت للنظر هو مستوى التقدم الذي أحرزه هذا الانتقال طوال العام الماضي وبداية هذا العام. وفقا لقراءات لجنة الأسعار المرجعية البديلة (ARRC) لشهر فبراير، شكلت مقايضات أسعار الفائدة بواسطة المعيار SOFR أكثر من 85٪ من الأحجام اليومية في المتوسط في سوق المقايضات منذ يونيو 2022 بينما شكلت مقايضات اللايبور أقل من حوالي 10٪ من الحجم الإجمالي خلال نفس الفترة (كما هو موضح أدناه في الرسم البياني الأيمن العلوي).

وبالمثل، فإن أحجام المشتقات المالية التي تعتمد SOFR كمعيار في السوق غير المنظمة (الرسم البياني الأيسر العلوي) تتزايد باستمرار لنفس الفترة. أما بالنسبة للبيانات من الأسواق النقدية، فإن كلا من إصدار السندات ذات السعر العائم (الرسم البياني الأيسر السفلي) والقروض المشتركة (الرسم البياني الأيمن السفلي) تتم في الغالب بواسطة المعيار SOFR. هذه صورة مختلفة تماما عن تلك التي شهدناها في عام 2021. هذا التقدم في الانتقال من السعر المرجعي لايبور يسير بشكل جيد على الرغم من التقلبات المتزايدة التي شوهدت مؤخرا في أسعار الفائدة.

معضلة تجارية وتعاقدية

على الرغم من أن الانتقال من السعر المرجعي لايبور قد يبدو استثنائي، إلا أنه لا تزال هناك بعض التحديات التي تنتظرنا. هذا صحيح بشكل خاص في سوق القروض الأمريكية ذات الجدارة الائتمانية الاقل حيث سيظل جزء كبير منها بحاجة إلى الانتقال قبل الموعد النهائي الذي يلوح في الأفق. لا تزال عملية الانتقال من السعر المرجعي لايبور هي مسألة ذات تداعيات تجارية وتعاقدية.

والمثير للدهشة أن انتقال المشتقات المالية كان أكثر سلاسة من انتقال السوق النقدية (القروض وأدوات الدين). بدأت ISDA عملها لخلق بدائل مرجعية قوية لعقود المشتقات المرتبطة باللايبور منذ 2016, وتم تفعيل البروتكول الخاص بذلك والذي لاقى بدوره قبول على نطاق واسع منذ عام 2021. من ناحية أخرى، القروض تتفاوت بناء على الإطار الزمني الذي نشأت فيه. هناك قروض تمت قبل عام 2018 وعادة ما تفتقر تلك القروض الى المواد المعنية بتوقف اللايبور. هذه القروض قد تستفيد من وجود سعر مرجعي اصطناعي للايبور بحلول 30 يونيو حيث إن البديل الآخر عاده ما يكون مبني على سعر الفائدة الرئيسي (Prime Rate) والذي غالبا ما يكون أكثر تكلفة.

أما فيما يخص القروض التي جاءت فيما بعد عادة ما تتضمن تعديلات قوية تشمل أسعار مرجعية احتياطية، ولكن قد تتضمن أو لا تتضمن بنود تتعامل مع حالة فقدان أساس التمثيل للانتقال من السعر المرجعي لايبور. يمكن أن يكون التعامل مع هذه الانواع من القروض أكثر صعوبة. ربما تكون قد سمعت عن مصطلح تعديل هامش الائتمان (CSA) أكثر من مرة في العامين الماضيين. علاوة على ذلك، أنا متأكد من أنك تدرك أن سعر الفائدة لايبور يختلف عن بديله ال SOFR، بمعنى أن الأخير هو سعر مرجعي خال من المخاطر تقريبا بينما يتضمن الأول مكونا لمخاطر الائتمان. وبالتالي، فمن ممارسات السوق إضافة هامش فوق ال SOFR لتعديل القروض القائمة على LIBOR.

لطالما كان هذا الهامش موضوع نقاش منذ اللحظة التي بدأت فيها هذه العملية الانتقالية. لأنه ببساطة يجب أن يكون الأمر عادلا للمقرضين والمقترضين على حد سواء. وبهذا أوصت ال ARRC، بما يتماشى مع منهجية ISDA، بتعديل هوامش الائتمان لسوق النقد في أوائل عام 2021. وتستخدم المنهجية فرق المتوسط التاريخي لمدة خمس سنوات بين LIBOR وSOFR والذي يترجم إلى هوامش الأسعار الموصي بها التالية لبعض من الآجال الأكثر شيوعا؛ 11.448 نقطة أساس لمدة شهر واحد، و26.161 نقطة أساس لمدة ثلاثة أشهر، و42.826 نقطة أساس لمدة ستة أشهر.

ومن هذا المنطلق أصبحت هوامش الائتمان في اتفاقيات التمويل التي لا تتضمن بنودا صريحة لتوقف سعر اللايبور (أي التي تفتقر إلى حدث انتقالي معياري يرجع إلى فقدان اساس التمثيل) أو القروض الناشئة حديثا القائمة على SOFR، نقطة تفاوض بين الأطراف المعنية. من منظور المقترض، قد يكون من المفيد اقتصاديا اختيار الانتقال المبكر وتطبيق معيار السوق الحالي (حوالي 10 نقاط أساس ثابتة لمدة الثلاثة أشهر) بدلا من استخدام 26 نقطة أساس المعتمدة من ARRC أو حتى القبول بسعر اللايبور الاصطناعي حيثما انطبق. ولا ينبغي الاستخفاف بتوفير سنوي قدره 16 نقطة أساس عندما تكون محفظة القروض كبيرة نسبيا. ثم مرة أخرى، من وجهة نظر المقرض، قد تنتج هنا مشكلة بمجرد عودة أسعار الفائدة على المدى المتوسط إلى الطويل الى مستوياتها التاريخية.

تمتلئ قاعدة البيانات القابلة للبحث باتجاهات وحالات مختلفة عندما يتعلق الامر بأليات تعديل هوامش الائتمان. هناك اتجاهات تهدف إلى تحديد هذا الهامش بشكل ديناميكي، ولكن تطبيقها من الناحية التشغيلية كان صعبا. كانت هناك حالات لم يتم فيها تضمين أي تعديل للهوامش على الإطلاق ودارت المفاوضات بين الأطراف حول تغيير هامش الفائدة او الربح على التمويل. بالإضافة الى حالات يبدأ فيها الهامش بتعديل ثابت (مبني على الهامش الحالي) ومن ثم ينقلب لاحقا في وقت معين إلى الهامش الموصي به من ARRC. للأسباب المذكورة أعلاه، قد يجادل البعض بأنها كانت معركة ذات طابع معياري بامتياز، حيث من الواضح أن كل خيار يحمل في طياته إيجابيات وسلبيات.

تعرف على خياراتك

لقد تلقينا عددا كبيرا من الطلبات من الشركات المحلية التي تسعى للحصول على دعمنا للانتقال من السعر المرجعي للفائدة بالدولار الأمريكي قبل توقفه. كان البعض يتصرف بشكل استباقي، ولكن البعض الآخر استجابة لبدء العملية من قبل بعض البنوك لكل من المشتقات والقروض المتأثرة.

في هذه الظروف، من أوائل الأشياء التي يحتاج الكيان إلى معالجتها هو فهم تعرضه. وهذا يستلزم التحليل العميق لعوامل متعددة تشمل على سبيل المثال لا الحصر نوع القروض (ثنائية أو مشتركة)، والاتفاقيات والعقود (وجود بنود وقف اللايبور والاحتياطيات البديلة)، ومستوى المرونة مع المقرضين، والتحوط والاعتبارات المحاسبية (إمكانية عدم التطابق بين اداة التحوط والتعرض المتحوط لأجله). من الأهمية أن يصبح الكيان على دراية بخياراته المتاحة أثناء انتقاله إلى معدل خال من المخاطر وفهم كيفية تأثير كل بديل على أعماله.

قد يتعامل الكيان بشكل غير فعال مع هذه العملية وفي هذه الحالة سيتم تطبيق البنود ذات العلاقة لاستبدال لايبور كمؤشر مرجعي ببدائل مرجعية احتياطية مضمنه باتفاقيات التسهيلات الحالية، أو العمل بشكل فعال والانتقال بشكل استباقي بعيدا عن لايبور. ويتضمن النهج الأخير التحقق من مدى ملائمة التعديلات المقترحة من قبل البنوك، بما في ذلك تلك المتعلقة بهامش الائتمان لضمان توافقها مع الممارسات العالمية، ومواءمتها مع أهداف إدارة الخزينة للكيان. وبما أن كل اتفاقية تمويل ومشتقات يجب أن تعدل على حدة، فإن عملية التنفيذ يمكن أن تكون صعبة، وبالتالي تتطلب اهتماما دقيقا بالتفاصيل.

ما كان مثيرا للاهتمام حول عملية الانتقال هذه، هو مستوى التفاوت بين حالة وأخرى. على مدار العامين الماضيين، شهدنا درجة متباينة من المرونة والتفاعل والشفافية فيما يتعلق بمجموعة البدائل المقدمة لعملائنا. ومع ذلك، كانت رسالتنا متسقة وتركزت حول قيمة اتخاذ قرار مستنير بما يتناسب مع أهداف عملائنا.