نبذة عن إدارة مخاطر السلع

تسببت جائحة كوفيد-19 باضطرابات لسلاسل الامداد والتي أثرت على أسعار السلع بشكل كبير. وقد دفع هذا المتداولين وأقسام الخزينة في جميع أنحاء العالم إلى إعادة تقييم سياساتهم لإدارة مخاطر أسعار السلع.

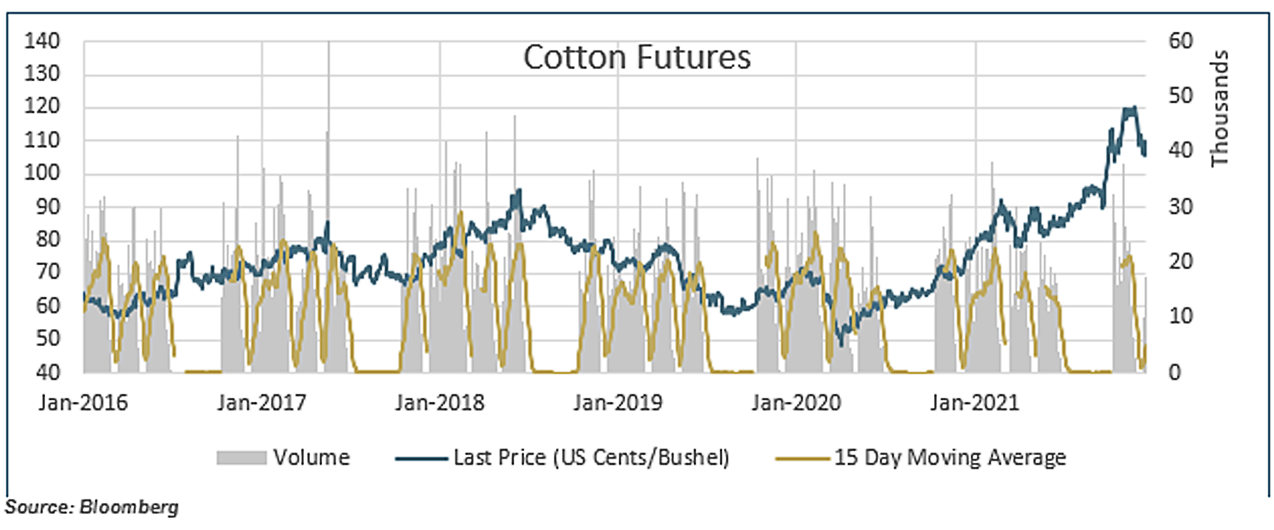

اضطرت معظم الحكومات إلى إغلاق اقتصاداتها بسبب الجائحة بعد مارس 2020م. وقد تسبب هذا في توقف الإنتاج وارتفاع أسعار السلع. رغم أن معظم أسعار السلع انخفضت على المدى القصير، لامتصاص صدمة الجائحة، الا انه بعدها لاحظنا الارتفاع المفاجئ في الأسعار.

تختلف السلع عن فئات الأصول الأخرى لأنها موارد ملموسة وتتطلب تخزين. عادة ما يتم دفع تكلفة التخزين لفترة محدودة ويمكن أن تكون باهظة الثمن، وأحيانا تعتبر تكلفة التخزين عاملًا رئيسيًا في سعر السلعة نفسها. للحصول على فكرة حول أهمية التخزين، تسببة الجائحة في أوائل عام 2020م في انخفاض الطلب العالمي على النفط، وأصبح سعر العقود الآجلة للنفط الخام WTI بالسالب، حيث انخفض سعر النفط حينها لمستوى كان الاحتفاظ به أغلى من بيعه. ولوحظت تأثيرات مماثلة بسلع أخرى مثل الذرة والقطن كذلك. يُعرف هذا باسم “مخاطر التخزين” وهو إقرار بحقيقة أنه يجب توفير مزيد من العناية عند التعامل مع السلع.

السلع عرضة لمخاطر أخرى كذلك. تحتوي أسعار معظم السلع على عامل موسمي متأصل بها، مما يعني أن هناك نمطًا لارتفاع الأسعار وانخفاضها في أوقات معينة خلال العام. كما ذكرنا من قبل، فإن مخاطر التخزين تحتاج إلى الاهتمام أيضًا. يرجع عامل الموسمية إلى أن العرض والطلب على السلعة قد حددا أنماطًا للزيادة والانخفاض.

على غرار فئات الأوراق المالية الأخرى، يتم تداول السلع بشكل متكرر في الأسواق المالية ويمكن تداولها في الحال أو تداول مشتقاتها في السوق. تشمل مشتقات السلع العقود المستقبلية والعقود الآجلة والمقايضات وعقود الخيارات. يتم تداول هذه المشتقات في البورصة (على سبيل المثال بورصة شيكاغو التجارية (CME) أو خارج البورصة (OTC)). وكما هو الحال مع فئات الأصول الأخرى، توجد هذه المشتقات في المقام الاول لحماية حاملي السلع أو منتجيها من تقلبات الأسعار ولتثبيت أرباحهم المتوقعة وتدفقاتهم النقدية.

حتى بالمملكة العربية السعودية، نرى العديد من البنوك المحلية تقدم حلولًا مخصصة خارج البورصة، لكن فئة الأصول الأساسية تحدد عمق وخصائص الأداة.

أكثر أنواع السلع المتداولة شيوعا

- السلع الزراعية: تشمل هذه المجموعة السلع المزروعة، مثل الذرة والقمح وفول الصويا والبن والقطن، إلخ. عادة ما ترتفع أسعار هذه السلع أو تنخفض بنمط موسمي ومن الطبيعي أن ينجذب ويرتد سعرها، صعودا أو هبوطا، إلى المتوسط السعري.

- المعادن: تتكون هذه المجموعة من الذهب ، والفضة ، والبلاتين ، والنحاس ، والألمنيوم ، وما إلى ذلك. أسعار هذه السلع ليست موسمية وعادة لا تتبع أو تنجذب على المتوسط السعري. المعادن الثمينة هي مجموعة فرعية من هذه المجموعة، والتي تشمل الذهب والفضة والبلاتين، وعادة ما يتم الاحتفاظ بهذه السلع لأغراض الاستثمار أيضًا.

- منتجات الطاقة: سلع الطاقة تشمل النفط الخام وزيت التدفئة والغاز الطبيعي والكهرباء. من بين جميع السلع، يعتبر سوق النفط الخام هو الأكبر على مستوى العالم، حيث يقترب الطلب من 100 مليون برميل يوميًا. عادة ما يُفترض أن أسعارها تنجذب وترتد للمتوسط السعري.

من السلع غير المعتادة والتي تندرج تحت مظلة سلع الطاقة هي الكهرباء. يعتبر هذا الأمر غير شائع لأنه لا يمكن تخزين الكهرباء، ومع ذلك، توجد لها عقود المشتقات ، مثل العقود الآجلة للطاقة التي يتم تداولها في نايمكس (NYMEX).

أصبحت إدارة مخاطر السوق شائعة في معظم الشركات حول العالم، ولكن التركيز عادة ما يكون حول إدارة المخاطر الناتجة عن تقلبات أسعار الفائدة والعملات الأجنبية. مطلوب مزيد من التركيز على عواقب مخاطر أسعار السلع وتقلبات معدلات الأرباح (مثل EBITDA – وهي الأرباح قبل الفائدة والضرائب والإهلاك واستهلاك الدين) الناشئة عن تحركات أسعار المخزون. يوصى باستراتيجية شاملة لإدارة المخاطر على مستوى الشركة تستخدم جميع الخيارات المتاحة لإدارة تقلب هوامش الربح وتجنب المراهنة على الأسواق وتحركاتها. من الحكمة أيضًا مطابقة حجم المخزون مع العرض والطلب والتعاون مع أقسام المبيعات والعمليات لتحديد وقياس هذه المخاطر.

بالإضافة إلى ذلك، بينما يتولى قسم العمليات عادة شراء السلع الأساسية، فإن عملية إدارة المخاطر والتحوط المالي يتم إجراؤها عاادة من قبل قسم الخزينة. هذا يعني أنه يجب على الشركة استخدام السياسات والإجراءات، إلى جانب المعالجة المحاسبية المناسبة لمواءمة اعتبار السلع بين هذين القسمين.

الاعتبارات المتعلقة بالسلع

- تكلفة تمويل العقود الآجلة (Cost of Carry): تشير هذه إلى المصاريف التي تتكبدها الشركة بسبب الاحتفاظ بالسلع كمخزون، مثل تكاليف التخزين والتأمين والتقادم.

- العوائد الميسرة (Convenience Yield): على عكس تكلفة التمويل، فإن العائد الميسر هو الفائدة المرتبطة بامتلاك السلعة المادية كمخزون. في حالة كانت حالة السوق عكسية أو كانت هناك ندرة على السلعة، يصبح الاحتفاظ بالسلعة أكثر فائدة من شرائها بالآجل.

- مخاطر الأساس (Basis Risk): الأساس هو الفرق في سعر السلعة المادية وسعرها المستقبلي. مخاطر الاساس هي احتمال عدم تحرك سعر السلعة مع سعرها المستقبلي بنمط مترابط. في تلك الحالة يتم اعتماد عمليات التحوط بالإنابة لإدارة مخاطر الاساس والعمل من خلال التحوط لعقد بجودة معينة، أو في سوق ما، بعقد بجودة مختلفة أو في سوق آخر. على سبيل المثال، استخدام زيت الغاز أو زيت التدفئة للتحوط ضد وقود الطائرات.

- علاوة التأجيل (Contango) و غرامة التأجيل (Backwardation): علاوة التاجيل هي حالة السوق العادية ، أي أن سعر العقود الآجلة أعلى من السعر الفوري. ويلاحظ هذا في سلع التعدين مثل الذهب ، وفي هذه الحالة يكون فرق الأساس سلبيًا. على الصعيد الاخر، غرامة التاجيل هي عكس ذلك. هنا يتم تداول سعر العقد الآجل تحت السعر الفوري، ويكون فرق الأساس موجبًا. يحدث هذا للسلع الزراعية في حالة نقص المحصول.

إدارة مخاطر السلع

يجب إعطاء إدارة مخاطر السلع أهمية متساوية مع مخاطر اسعار الفائدة ومخاطر العملات الأجنبية في سياسة إدارة مخاطر الشركة. حيث يمكن أن يكون لتقلب أسعار السلع في المخزون تأثير كبير على الأرباح إذا لم تتم إدارتها بشكل صحيح.

نجد ادناه تفصيل للمخاطر المرتبطة بالسلع:

مخاطر الأسعار: تشير إلى حركة غير مواتية في سعر السلعة بسبب عوامل الاقتصاد الكلي.

مخاطر الكمية: هذه هي المخاطر المتعلقة بالتغيرات في توافر السلعة.

مخاطر التكلفة: مخاطر التكلفة هي مخاطر الزيادة في تكاليف الخدمات بسبب العرض والطلب ويمكن أن تؤثر على تكاليف الانتاج.

المخاطر التنظيمية : تسمى أيضًا بالمخاطر السياسية وتشير إلى مخاطر القوانين أو اللوائح الجديدة التي تؤثر على سعر السلعة.

كما ذكرنا سابقًا ، تعد مخاطر التخزين خطرًا آخر يمكن أن يؤثر على أرباح الشركة. وتجدر الإشارة إلى أنه في حالة بعض السلع، وخاصة الأغذية الأساسية، لا يُسمح للعديد من المنتجين بزيادة الأسعار بسبب التنظيمات والقوانين الحكومية. هذا يعني أن السيطرة على هذه المخاطر وكذلك التحكم بالتكلفة يصبحان أكثر أهمية. يجب تقييم المخاطر التي تتعرض لها الشركة من تقلبات أسعار السلع من خلال عمليات الشركة، ويمكن أن تختلف اعتمادًا على ما إذا كانت الشركة تاجر للسلع أو مشتري أو بائع أو محتفظ بسلع معينة في المخزون لاستخدامها في إنتاج سلع أخرى.

تتضمن استراتيجية إدارة مخاطر السلع إطارًا شاملاً يتضمن المراقبة المتكررة لتغيرات الأسعار، وتحديد المخاطر التي تنطوي عليها، وتقدير المخاطر وتطبيق استراتيجية التحوط المناسبة. من خلال ملاحظتنا للأسواق المحلية، نجد أن العلاقة بين المورد والمشتري والالتزام التعاقدي للطرف المسؤول عن تحمل مخاطر اختلاف توقيت التدفقات النقدية هو من ابرز الحيثيات التي يجب مراعاته عند تقديم المشورة لإدارة مخاطر السلع. تحدد طبيعة وعمليات الشركة مدى تعرضها لمخاطر أسعار السلع، ولذا يجب تنفيذ استراتيجية تحوط مناسبة لحماية أرباح الشركة من التأثر بتقلبات الأسعار.

نظرًا لطبيعة فئة الأصول السلعية الفريدة، هناك اعتبارات إضافية يجب تقييمها في نمذجة أسعار السلع. يتم استخدام عناصر نمذجة إضافية لجعلها مناسبة بشكل أفضل لتقدير أسعار السلع المستقبلية. يمكن دمج مكونات مثل عوامل الانحراف المعتمدة على الوقت، والعوامل الموسمية، ونظريات بواسون (Poisson) في النموذج لإدارة ارتداد المتوسط السعري، والاثار الموسمية، والقفزات في أسعار السلع، على التوالي ، بناءً على طبيعة السلعة. بمرور الوقت، تم تطوير نماذج أكثر تطوراً للتنبؤ بأسعار النفط. تتضمن بعض ميزات النماذج الحديثة استخدام العوائد الميسرة والتقلب العشوائي.

يمكن أن نلاحظ بوضوح في الآونة الأخيرة أن الأسواق لا تزال متقلبة. يتعرض مدراء الخزينة لمخاطر السوق، سواء كانت من أسعار الفائدة أو العملات الأجنبية أو السلع، ولذلك يمكن إدراك أن وجود إطار قوي لإدارة المخاطر أمر ضروري لنجاح الشركة. وفي ذات الوقت، يمكن للنهج الاستباقي تجاه التحوط أن يحمي من انخفاض الأرباح ويساهم في البقاء في صدارة المنافسة. يشمل المسار نحو إدارة المخاطر التحليل العميق والقياس السليم، ويقع العبء على الشركة لتطبيق سياسات شاملة لتخفيف المخاطر.